5.4 在給定預期回報下,找到最小波動率的組合

——比特幣可以降低組合的風險

接下來,我們進行另一個回測,尋找在給定預期收益下的最小波動率投資組合,基于該類型配置的基金一般對未來的支出、贖回有著較為明確的預期,例如保險、固定收益類基金。

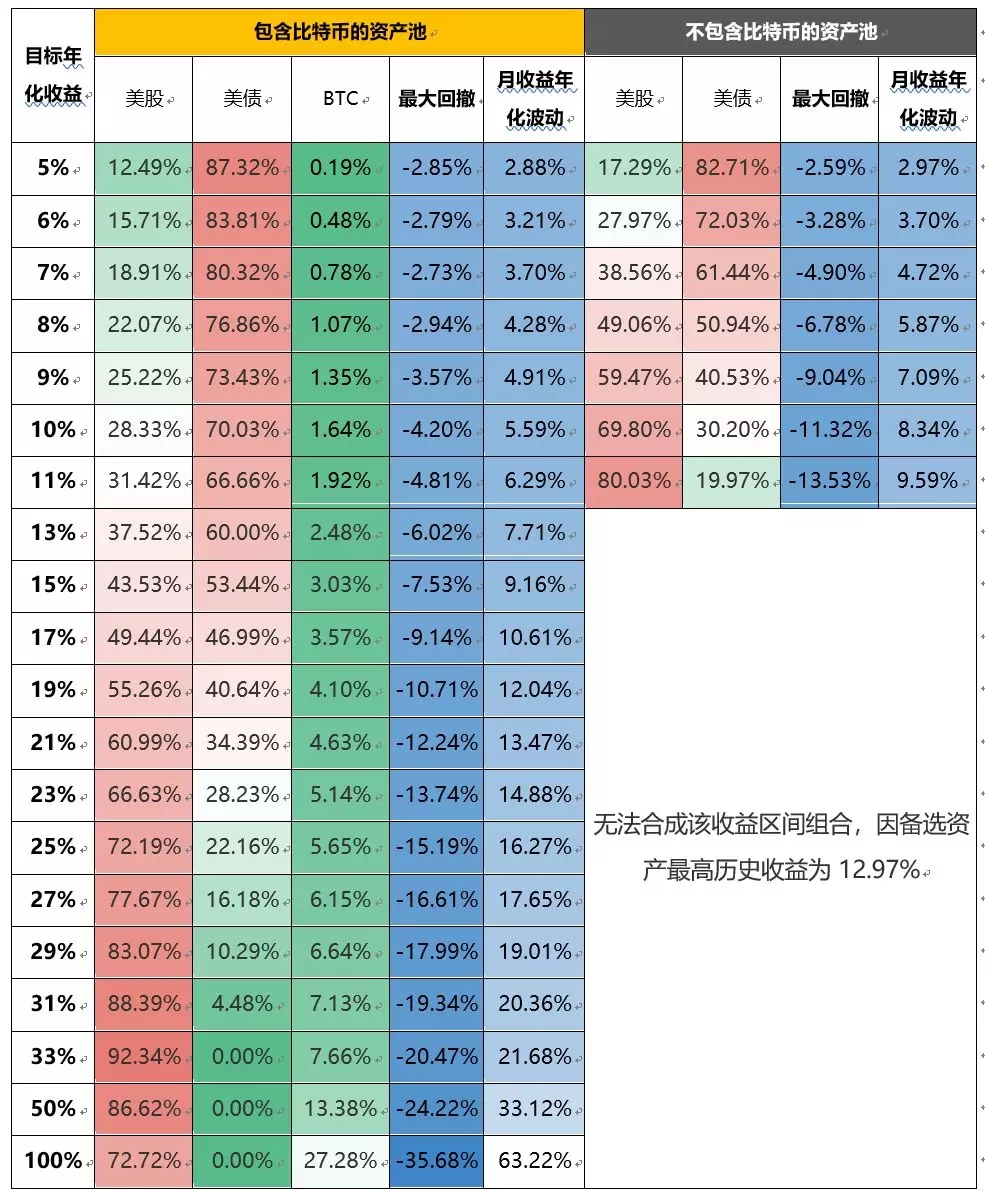

結果如下表所示。可以看出,如果我們想要獲得約5-12%(較為合理的預期)的年化收益率,適當配置比特幣可以降低投資組合的波動性。在所有給定的預期收益下,少量比特幣的投資組合比只包含傳統資產的“最優投資組合”具有更低的波動率,以及更小的回撤:

表格11:不同預期收益下,最優波動配置比例列表

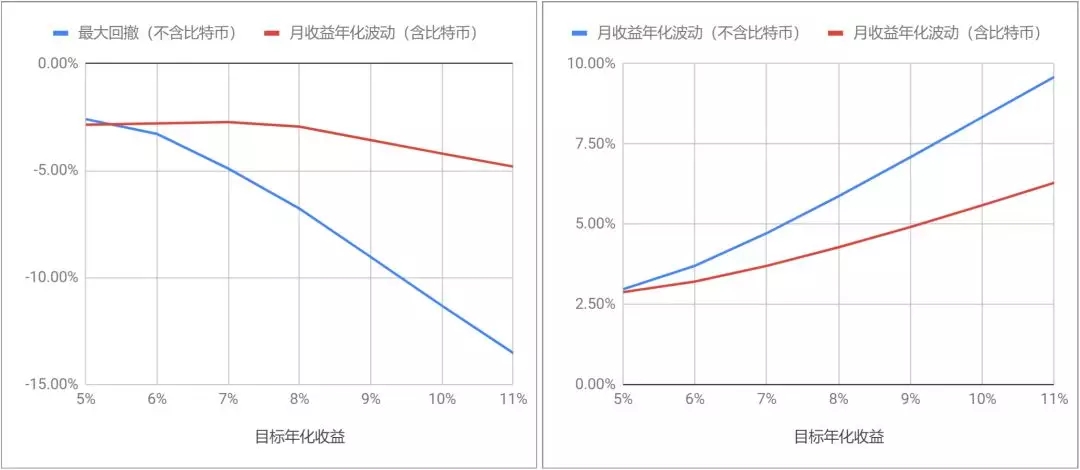

圖11:含btc組合對比不含BTC組合,在給定目標收益的最優風險配置下的回撤和波動對比

乍一看,這是違反直覺的,因為比特幣作為一種高度不穩定的資產,如何能夠降低投資組合的波動性?

答案依舊在于,比特幣的超高風險回報比的特點,它可以以非常低的配置比例增加投資組合回報率,我們可以籍此減少傳統高風險資產的分配(如股票)然后相應地增加傳統的低風險資產(如國債)的配置比例,使用債券的低波動性特性平抑整個投資組合的波動。

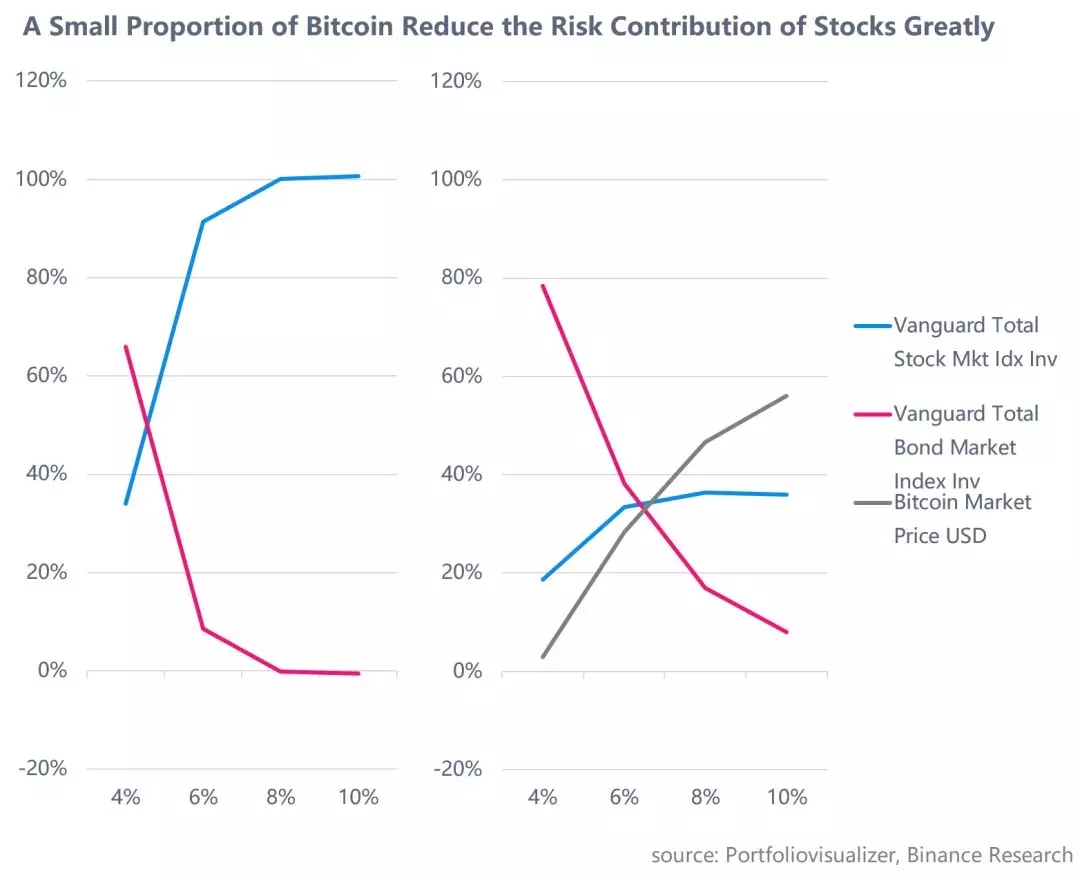

圖12:最優投資組合風險分解

這就是為什么,我們從最優配置表上看到的,含比特幣資產池下計算出的先鋒債券市場指數ETF(Vanguard Total Bond Market IndexETF)的配置比例,比不含比特幣的傳統投資組合要高得多。

當然,當目標收益過高時,例如在提供的資產池下大于12.97%,傳統資產無法滿足目標收益,模擬投資組合將不得不在比特幣上被動分配權重,結果的意義將非常有限。

最后需要注意的是,以上配置測試時根據固定歷史窗口的數據進行的回測,在操作實務中,還可以根據指定的過往時間窗口進行滾動檢驗各資產的風險、回報特性,為優化投資組合資產權重帶來更靈活的調整。

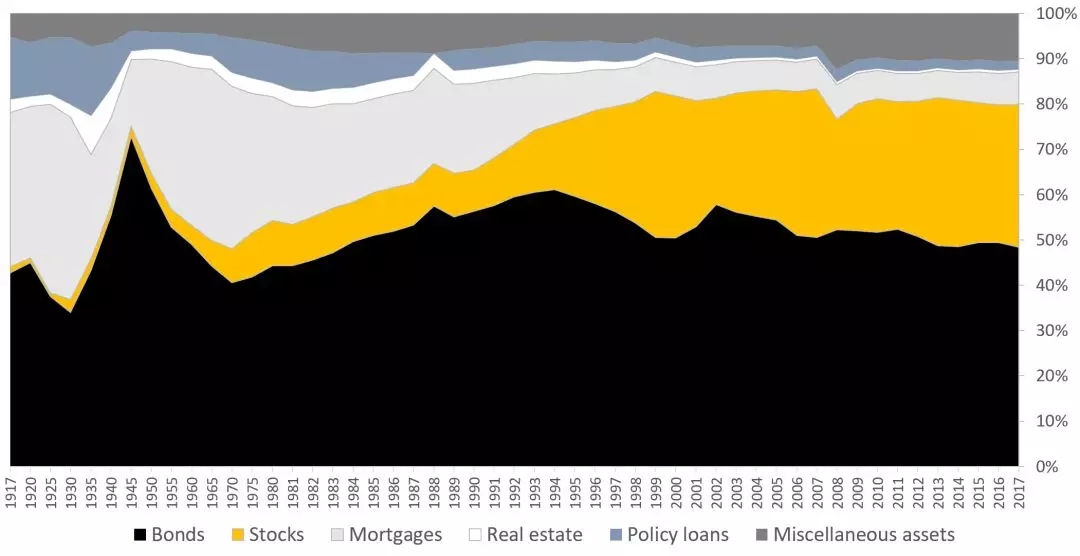

圖13:美國壽險機構大類資產配置分布比例

來源:幣安研究院、分布式資本, American Council of Life Insurers

這一配置思路有著極強的現實意義,圖13可以看到數十年來美國險資對于股票的配置比例越來越高,意味著險資們為了換取收益正在承擔越來越高的風險,然而當宏觀風險爆發之際,大比例股票類資產可能對投資組合帶來顯著波動,未來少量比特幣作為新型工具的加入或有望改善這一現象。

版權申明:本內容來自于互聯網,屬第三方匯集推薦平臺。本文的版權歸原作者所有,文章言論不代表鏈門戶的觀點,鏈門戶不承擔任何法律責任。如有侵權請聯系QQ:3341927519進行反饋。