3、貨幣基金給Libra帶來的經驗教訓

類似貨幣基金的Libra如果想要成為“超主權”貨幣,提供T+0的客戶服務是當務之急,但這一功能其實多數貨幣基金是不提供的。

在當前的貨幣基金中,余額寶依靠“T+0”的優質客戶體驗從而吸引了大量資金的流入。其業務模式為:余額寶一方面采取申購、贖回資金之間軋差清算,另一方面則使用“墊資”的方式完成實時贖回申請。Libra定位于成為Facebook及其全球合作伙伴間的“貨幣”,需保持高度的流動性以便Libra遂行高頻支付和價值尺度等職能。余額寶的成功經驗值得借鑒,如其資產主要由活期存款等高流動性產品構成,并通過墊資和軋差清算的方式提供實時申贖。

Libra難點是如何在不同的國家地區維持合適的備付金的比例,過高的備付金會降低資產端的收益,為網絡長期運營帶來壓力。此外,雖然貨幣基金一般選用安全性較高的資產作為儲備,但仍有一定風險。例如,2008年雷曼兄弟破產,Reserve Primary Fund因持有大量雷曼兄弟的商業票據,作為一只貨幣基金,其凈值跌破1美元,引發了整個美國大規模恐慌性貨幣基金贖回。

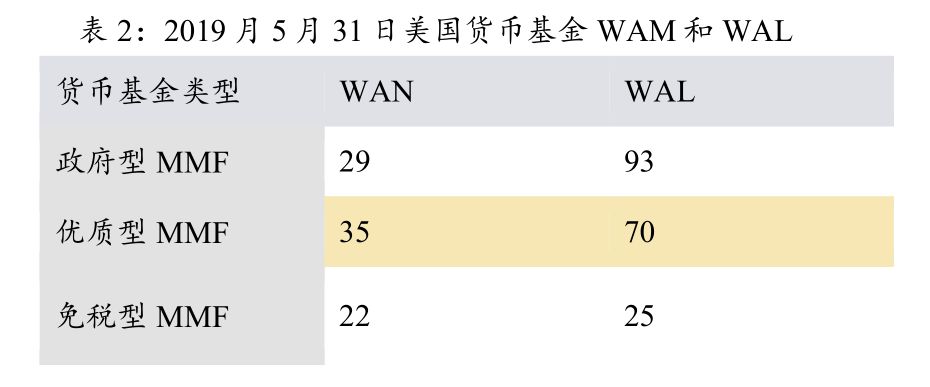

為加強貨幣市場基金風險控制,美國證監會曾修訂貨幣基金市場監管框架。2010年,美國監管部門修改了《投資公司法》的“2a-7規則”,對貨幣基金投資組合的的流動性、期限、資產質量和分散化程度等做出更嚴格的限制。包括將貨幣基金投資組合的加權平均組合期限(WAM)由不得超過90天下調至不得超過60天,引入加權平均存續期(WAL)指標,組合的WAL不得超過120天,此外對于流動性和贖回等也進行了限制。

Libra要成為“超主權”貨幣需以高標準選取資產儲備,降低資產風險。為強化其對抗擠兌風險的能力,Libra在選用各種金融產品作為自身的資產儲備時,或將引入如WAM、WAL等貨幣基金的監管指標,對各類金融資產作出篩選。此外,一些貨幣基金的改革性建議,如浮動凈資產值、流動性費用及贖回門檻、資本緩沖和最低風險余額等限制等也可能被Libra采納,以高標準選取資產儲備,盡可能地構建較低風險的資產組合。

文:宋雙杰,CFA;田志遠,王新剛,金佳豪,幣安研究院

通證通研究院 × 幣安研究院 聯合出品

來源:通證通研究院

版權申明:本內容來自于互聯網,屬第三方匯集推薦平臺。本文的版權歸原作者所有,文章言論不代表鏈門戶的觀點,鏈門戶不承擔任何法律責任。如有侵權請聯系QQ:3341927519進行反饋。