三、穩定幣的價格“穩定”機制與實踐

為提升數字貨幣的價格穩定性,有效發揮數字貨幣的貨幣職能,多樣態的穩定幣在2014年年末開始出現。最早出現的穩定幣是鏈下型穩定幣,其以美元、歐元等信譽良好的法定貨幣作為100%發行準備,1單位穩定幣標價1美元,典型代表為Tether公司發行的USDT與Gemini公司發行的GUSD;為提升穩定幣的去中心化程度,降低中心化信用風險與網絡安全風險,以數字加密資產作為超額發行準備的鏈上型穩定幣與無資產抵押的算法型穩定幣開始在市場中流通;前者以Maker公司發行的DAI為代表,后者以Nubits公司發行的USNBT(以下簡稱為“NBT”)為代表。在目前世界范圍內現存的57種穩定幣中,鏈下型穩定幣的數量占33%,鏈上型穩定幣占44%,而算法型穩定幣占23%;而鏈下型穩定幣中的USDT一家獨大,其日交易量約占穩定幣總交易量的98%。[13]以下以USDT、DAI與NBT為例,論述三種類型的穩定幣發行、贖回與調控各環節體現的“穩定”機制與實效。

(一)穩定幣的發行與流通機制

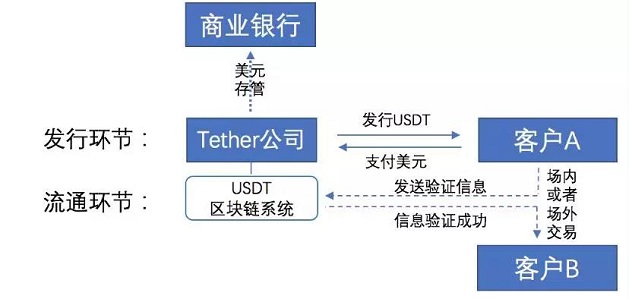

圖3 USDT發行與流通示意圖

在鏈下型穩定幣發行與流通機制中,存在發行公司、客戶與存管銀行三方主體。以USDT為例,從圖3可見,客戶向Tether公司的銀行賬戶匯入一定數量的美元,Tether公司在確認收到相應資金后,會從Tether公司的核心錢包向由該公司提供、屬于該客戶所有的Tether錢包轉入與美元數量等同的USDT,此環節即為USDT的發行。如客戶意圖贖回美元,在其持有的USDT轉入Tether公司核心錢包并支付手續費之后,Tether公司會向該客戶的銀行賬戶匯入與USDT數量相同的美元,并銷毀對應數量的USDT。在貨幣調控層面,Tether公司自身無法通過日常的發行與贖回行為實現對USDT的價格進行干預,也不存在外部關聯機構對USDT的價格操控。[14]

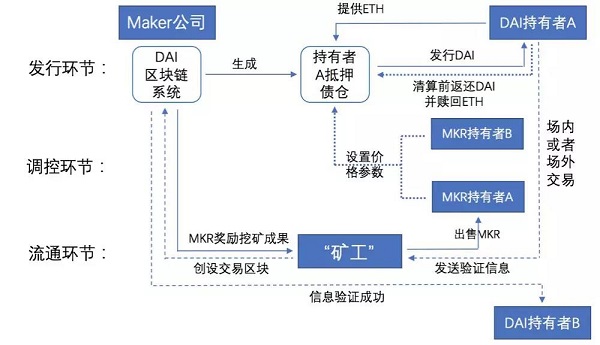

圖4 DAI發行、流通與調控示意圖

在鏈上型穩定幣發行、流通與調控機制中,存在客戶與“關聯代幣”持有者兩方主體。以DAI為例,從圖4可見,客戶將以太幣(ETH)轉入由Maker公司為該客戶單獨設立的“抵押債倉”(CDP)中,抵押債倉驗證以太幣數量后將以太幣鎖定,并生成與低于以太幣一定價值比例的DAI發送至客戶的數字貨幣錢包。如客戶準備贖回以太幣,在其持有的DAI轉入抵押債倉并交納“穩定費用”之后,抵押債倉會銷毀對應數量的DAI并被關閉。在貨幣調控層面,Maker公司發行的另一代幣MKR的持有者[15]有權通過投票決定抵押率、清算率以及穩定費用等價格參數,形成客戶買入DAI或贖回DAI的激勵,最終影響DAI的價格。當以太幣的市場價格下降觸發了事先設定的清算率,且DAI持有者未及時贖回以太幣,系統將對該客戶抵押債倉中的以太幣強制進行內部拍賣。

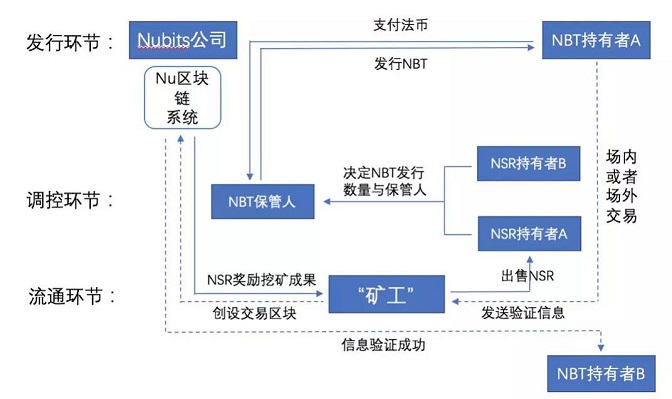

圖5 NBT發行、流通與調控示意圖

在算法型穩定幣發行、流通與調控機制中,存在外部發行機構、客戶、與”關聯代幣”持有者三方主體。[16]以NBT為例,從圖5可見,當Nu系統內設的“預言機”[17]發現NBT的市場需求即將增加時,Nubits公司發行的另一代幣NSR的持有者有權投票決定是否發行NBT以及發行的數量、指定的外部發行機構即NBT保管人(通常是數字貨幣交易所)。[18]當NSR持有者決定發行后,系統會生成相應數量的NBT并發送至指定發行機構的錢包地址。外部發行機構可通過相關業務將新發行的NBT提供給有購買需求的客戶。外部發行機構獲取貨幣發行收益后,會將部分收益支付給NSR持有者,作為發行NBT與維護發行運營系統的獎勵。如NBT的市場需求減少,NSR持有者有權投票決定提高NBT的利率,鼓勵客戶持有NBT;在需求嚴重不足的情況下,NSR持有者有權投票決定降低系統內NBT與NSR之間的兌換價格,使原NBT持有者轉換為NSR持有者,從而減少流通中NBT的數量,抬升NBT的價格。[19]

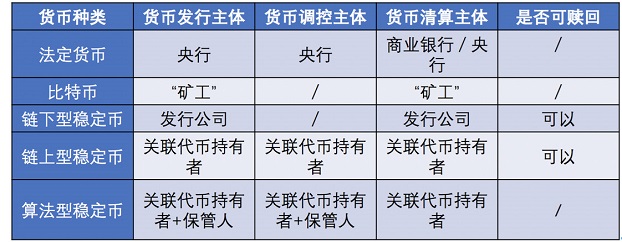

表1 五種“貨幣”發行機制比較表

(二)穩定幣的價格“穩定”實踐

從上文可知,鏈下型穩定幣的發行公司無法隨意操控穩定幣的價格,其價格變化主要源于穩定幣持有者對發行公司、存管銀行以及美元的信用認可程度所導致的供給或需求變化;鏈上型穩定幣的關聯代幣持有者通過設定穩定幣抵押資產的相關參數,實施強制清算以穩定貨幣價格;[20]而算法型穩定幣同樣通過另一代幣決定穩定幣的發行,采用變動利率、關聯代幣轉換的方式影響穩定幣的供給與需求,從而將穩定幣的價格維持在一定范圍之內。

三種穩定幣在實際運行中產生了不同的價格穩定效果,其中市值最大的穩定幣USDT與占據數字貨幣市場一半以上交易量的比特幣在價格變化方面存在相關關系,如以下四圖所示:

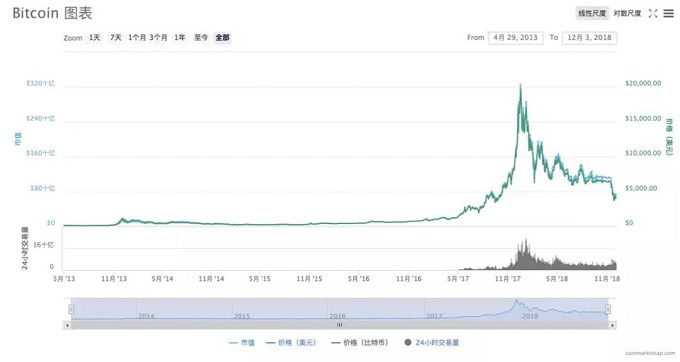

圖6 比特幣價格變化圖[21]

圖7 USDT價格變化圖

圖8 DAI價格變化圖

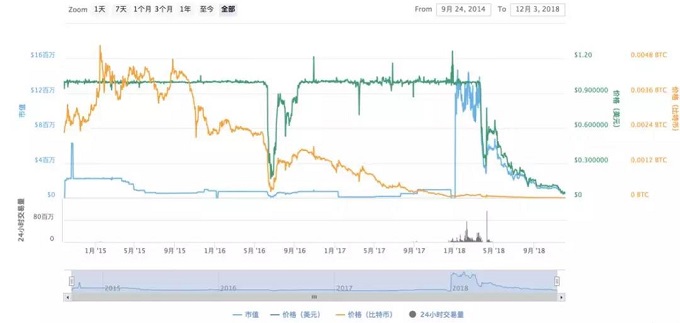

圖9 NBT價格變化圖

首先,比特幣自誕生以來,其經歷了從總體平穩到陡漲陡跌交替的價格變化態勢。從圖6可見,自2017年2月開始,比特幣價格進入了急速上漲與加速下跌的交替期,總體趨勢下跌,其曾在2017年12月達到近19000美元的最高價格,目前已降至約4000美元。其次,USDT的價格一直穩定在1美元附近,并充當了比特幣的避險工具。從圖7可見,自2015年初逐漸在各大交易所上交易后,USDT的價格一直穩定在1美元左右,除了2016年8月以及2017年4月至6月期間出現短暫價格波動外,其漲跌率均在2%之內;值得注意的是,自2018年比特幣價格進入下跌期后,USDT的日交易量大幅增加,說明有許多比特幣持有者選擇暫時將比特幣兌換為USDT作為保值工具。再次,從圖8可見,DAI價格同樣一直穩定在1美元附近,但價格波動程度比USDT強。最后,NBT的價格經歷了從總體平穩到去年斷崖式下跌的過程。從圖9可見,除了2016年5月至9月出現價格巨幅波動外,在2018年3月之前,NBT的價格始終維持在1美元附近,但到2018年3月之后,NBT的價格出現大幅下跌,進入“死亡螺旋”循環模式,至2018年12月,NBT價格已徘徊在0.05美元附近,其價格穩定機制實質上已經失靈。[22]

綜上所述,三種類型的穩定幣的價格比比特幣更加穩定,而在三種穩定幣中,中心化的鏈下型穩定幣價格最為穩定,部分去中心化的鏈上型穩定幣次之,而部分去中心化的算法型穩定幣價格波動性最強。究其原因,鏈下型穩定幣錨定了價格較為穩定的法定貨幣,鏈上型穩定幣錨定了價格波動性較強的私人數字貨幣;而算法型穩定幣自身無內在價值,且僅憑私人主體進行調控,加劇了其價格的波動性,使其無法實現穩定價格的初衷。

版權申明:本內容來自于互聯網,屬第三方匯集推薦平臺。本文的版權歸原作者所有,文章言論不代表鏈門戶的觀點,鏈門戶不承擔任何法律責任。如有侵權請聯系QQ:3341927519進行反饋。