截至目前,在銀行業務層面,區塊鏈應用主要集中于信用證、跨行結算、數字票據、融資、跨境支付、積分等領域。此外,一些非銀行業務,如精準扶貧、防偽溯源等。

以信用證與跨境支付為例。

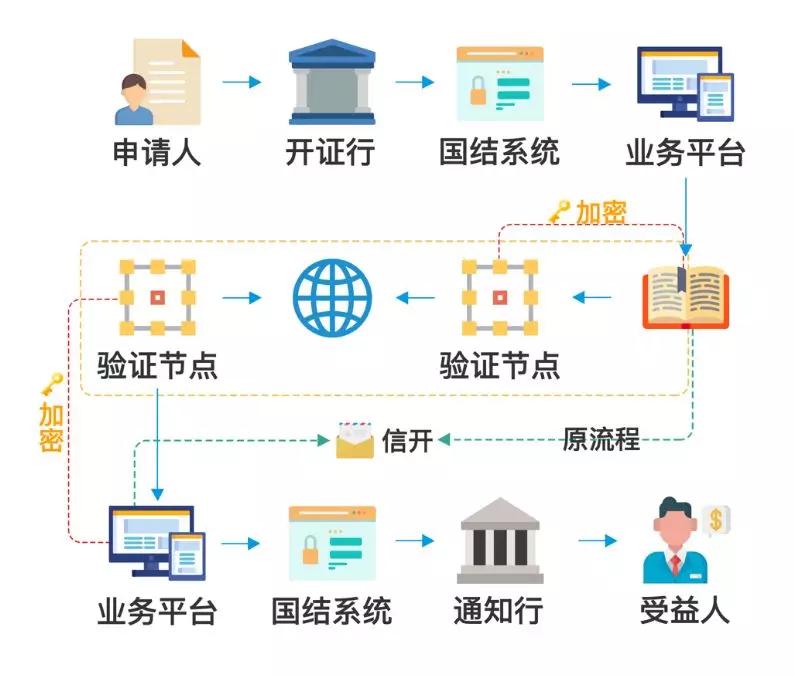

2017年7月,民生銀行、中信銀行聯合發起基于區塊鏈的國內信用證信息傳輸系統(BCLC),云象區塊鏈作為該系統底層技術提供方。

傳統信用證業務流程較為復雜,各金融機構的信息系統架構、安全標準、網絡控制機制不一致,導致信用證流轉效率低下難校驗,業務流程不透明。

此示意圖云象區塊鏈提供

此示意圖云象區塊鏈提供

據云象區塊鏈聯合創始人俞之貝介紹,基于區塊鏈構建的信用證傳輸體系,報文傳輸可達秒級,并支持中文,實現信用證鏈上實時寫入,實時讀取,以及實時驗證驗押,從而降低信用證的在途時間,加快資金周轉速度;信用證開立、通知、交單、承兌報文、付款報文等各個環節均上鏈,由區塊鏈保證各參與方信息透明,相關信息實時被相關銀行或企業獲取。

他補充,該BCLC系統上線首日便完成了首筆一億人民幣的國內信用證業務。

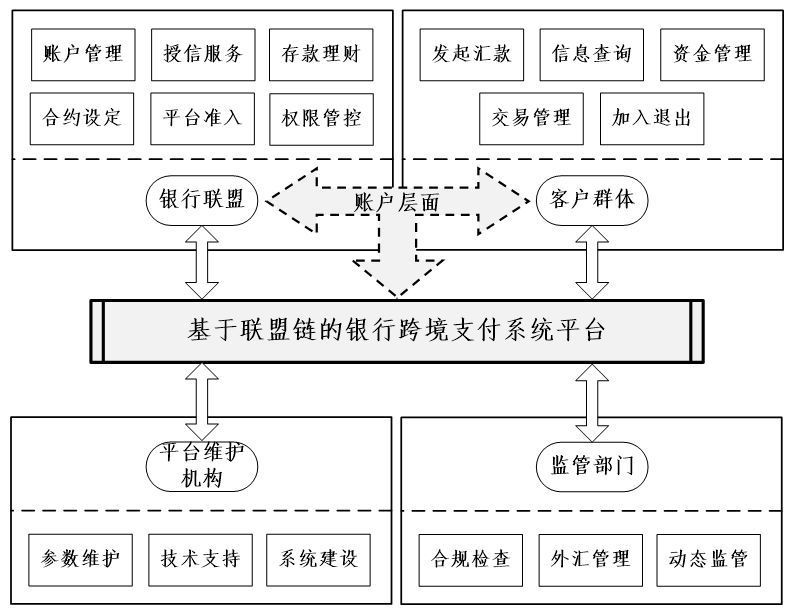

跨境支付領域,2018年8月,中國銀行通過區塊鏈跨境支付系統,完成河北雄安與韓國首爾兩地間客戶的美元國際匯款。據介紹,區塊鏈跨境支付犀利區塊鏈分布式數據存儲、點對點傳輸、共識機制等技術,加密共享交易信息,突破原有國際支付的報文網絡和底層技術,實現基于區塊鏈智能合約的支付邏輯。

來源:中國銀行職員研究論文

在以上的落地場景中,銀行使用的幾乎都是以聯盟鏈為主的無幣區塊鏈,利用的是區塊鏈共享賬本的功能。

經濟學人曾評價:區塊鏈為信任的機器。行業內也普遍認為,區塊鏈的共享賬本、可追溯及不可篡改等特性,可以解決銀行業務與治理中存在的低效、欺詐、交易風險等問題。

不過,2018年11月,中國人民銀行發表的一篇工作論文《區塊鏈能做什么、不能做什么》中提到,區塊鏈內的去信任環境,不能簡單推到區塊鏈外,一旦脫離token交易等原生場景,區塊鏈要解決現實中的信任問題,往往需要引入區塊鏈外的可信中心機制予以輔助。

金丘科技聯合創始人韓根告訴鋅鏈接,雖然銀行落地了很多信任項目,但實際上,它用的不是“信任互聯”這個屬性,更多是數據共享、效率提升等方面。

技術與商業雙重難關

銀行區塊鏈落地的難點,一方面在于技術,另一方面在于商業模式。

CITA是秘猿科技的高性能區塊鏈內核,是招商銀行的底層平臺之一。CITAHub負責人孔慶陽告訴鋅鏈接,銀行在使用區塊鏈時,技術上最關心的莫過于系統的穩定性。

此外,數據隱私也是銀行區塊鏈落地的難點,隱私已成為金融區塊鏈企業繞不開的話題。技術之外,區塊鏈尚未有成熟的商業落地模式。

趣鏈聯合創始人匡立中認為,首先,一項新技術在初期,本身的穩定性、可靠性都會受到懷疑,需要經過反復論證。其次,區塊鏈技術是底層技術平臺,對用戶而言是難以感知的。現在區塊鏈落地的系統規模相對都比較小,參與方比較少,不能完全體現出區塊鏈的應用優勢。

除了區塊鏈本身的問題,銀行業固有的業務特點也對區塊鏈等新技術落地形成一種挑戰。在與銀行的合作中,俞之貝發現,銀行區塊鏈落地的主要難點,一是在于銀行間業務關系的協同;二是復雜的網絡關系,各家銀行對網絡部署有不同的要求;三是各銀行對項目實施不同的流程管理,文檔等要求。

技術的問題總會得到解決,而且技術具有開源特性,迭代更新速度快。微眾銀行區塊鏈首席架構師張開翔表示,各種艱難的技術問題正在逐步得到解決,或者看到了解決的希望。今后,以FISCO BCOS為例,所謂2.0、3.0甚至x.0版本,實際上不會有明顯界線,問題都是一個一個解決的,技術會穩步前進。

他還認為,區塊鏈不是萬金油,如果不是為了解決痛點去用區塊鏈就是隔靴撓癢,應該聚焦于更適合的場景,比如有多方協作的、有信任痛點、有效率問題、需要通過博弈和合作達成多贏式的商業成功的場景。

銀行在金融體系中扮演的角色決定了它要穩定,互聯網沖擊又促使它必須要創新求變。銀行區塊鏈折射出銀行金融科技探索的縮影:前進一步是激進,原地不動是焦慮。

一位不愿具名的銀行從業者調侃地告訴鋅鏈接,銀行做區塊鏈,不邁步是錯,邁步邁步怕出錯,但做出邁步的姿勢,適時小步快跑,不失為一種順應潮流的選擇。

由此看來,銀行業+區塊鏈,還有更大的潛力有待挖掘。

版權申明:本內容來自于互聯網,屬第三方匯集推薦平臺。本文的版權歸原作者所有,文章言論不代表鏈門戶的觀點,鏈門戶不承擔任何法律責任。如有侵權請聯系QQ:3341927519進行反饋。