透視首月交易數據,解析全國碳市場的問題與前景

7月16日全國碳排放權交易市場正式開市至今,已經完成了整一個月的交易。最初的喧囂歸于平淡,尤其是看完首月交易數據后,大多數人對于碳市場當前的作用會有更冷靜的認識。本篇將從專業視角進行解讀,探尋碳市場首月表現的基本邏輯,并對存在的問題和未來發展進行分析。

截至當前,全國碳市場配額累計成交量651.88萬噸,成交額32927.45萬元,平均價格約50.5元/噸,每天平均交易量約22.5萬噸;其中,掛牌交易總量533.9萬噸,大宗交易118萬噸。但主要交易量發生在碳市場開市第一天,可能眾多企業受“搶彩頭”的驅使,首日交易量達到410萬噸,占到當前總額的63%左右。首月行情具體如下(本文碳交易數據來自“全國碳交易”公眾號):

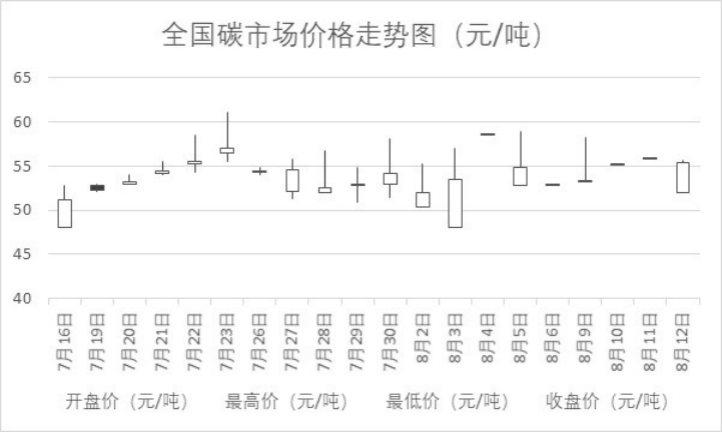

圖1 全國碳交易市場首月價格K線圖

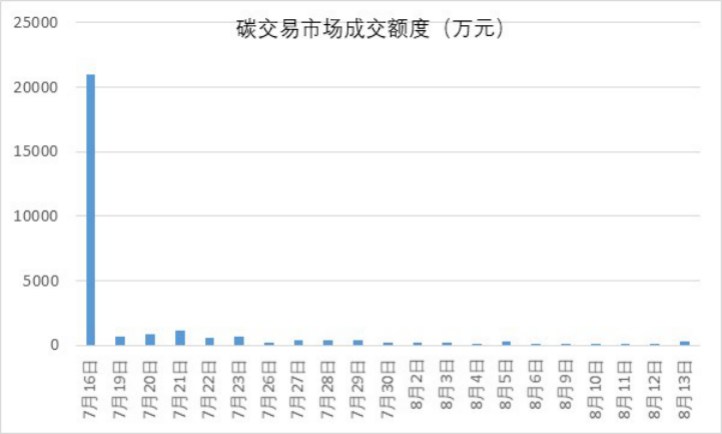

圖2 全國碳交易市場首月掛牌交易成交額數據

從圖2可以看出,除7月16日交易首日外,同時不考慮其中3天出現的大宗交易數據(7月21日10萬噸,7月28日80萬噸,8月9日27.98萬噸),每日掛牌交易呈現出非常低的成交量。

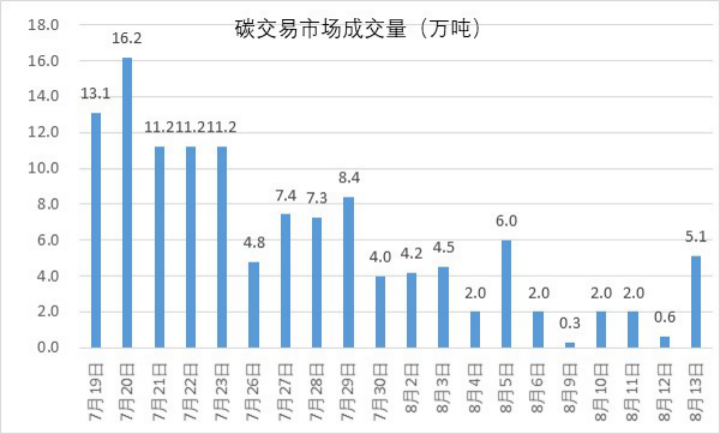

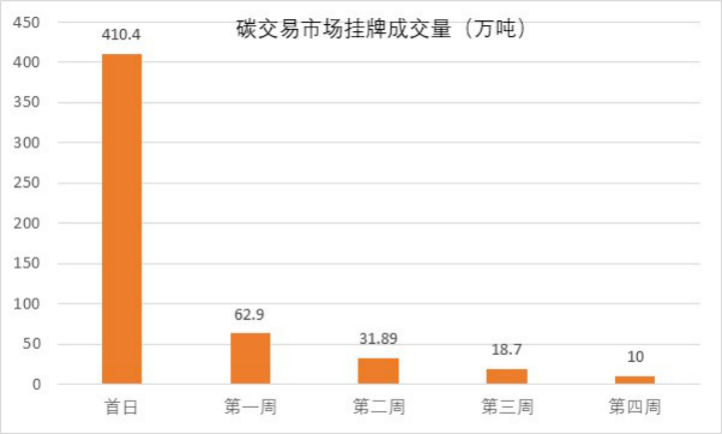

為了更加準確的顯示,去除首日交易量后數據如圖3。可以看出,日交易量最高16.2萬噸,最低至0.3萬噸(當日另有大額27.98萬噸),數值波動較大,但整體呈現出嚴重的縮量態勢。圖4顯示了每周的交易量總額,掛牌交易量已從第一周的60萬噸左右降低至10萬噸,每周交易量縮水嚴重,碳市場快速喪失了流動性。

圖3 去除首日后各交易日交易量數據

圖4 單周交易量數據

去除首日數據,日平均交易量約6.2萬噸(含大宗交易),如果未來交易量維持該水平,則年度交易總量僅1500萬噸左右,全年配額換手率僅千分之三;全年成交量只能寄希望于履約季到來的快速放量,但從當前趨勢看,樂觀估計全年成交量也僅為2%-5%。

由于交易量極低以及交易筆數稀缺,圖1顯示出來的價格數據具有非常明顯的“隨機性”,其中明顯異常的有以下幾點:一是8月4、6、10、11日4個交易日成交量均為2萬噸,而當天K線圖為一字型,很有可能當天僅一筆交易,特別是8月4日在一筆交易且量較小的情況下,價格上升了9.8%,是所有交易日中的最大漲幅,如果當日交易數據真實,只能解釋為配額企業“惜售”現象明顯;二是與之矛盾的,7月28日有一筆80萬的大額交易,成交價格比掛牌價格低20%以上,表明存在一些企業有較強的變現意愿,“惜售”現象并不是真實情況;三是交易日內價格波動范圍兩級分化,一方面在流動性缺失的情況下,竟然有一半的交易日價格波動超過8%,最大達到17%(當日成交量僅4.5萬噸),另一方面其他大部分交易日價格波動低于3%,4個交易日為單一價成交。

(一)流動性不足原因分析

碳交易市場是人為設定的市場,其本質相對其他商品市場更加抽象,理論上來說,碳資產的價值是社會減排的平均成本,但碳市場價格主要由碳資產(主要是碳配額)供給與需求(社會實際排放)確定,在總量-交易(cap and trade)機制下,碳配額由主管部門進行總量控制,所以碳市場實質上是一個比較純粹的用于調節總排放的機制設計。

當前碳市場流動性缺失是配額供給寬松和政策預期之間均衡的結果。當前針對發電企業的配額分配原則為:配額實行全部免費分配,并采用基準法核算控排企業機組的配額量,即機組獲得的配額量為實際供電、供熱量乘以供電、供熱碳排放基準值。所以影響企業配額盈缺的是碳排放基準值,根據國家發布的數據,如果各電廠均實測其燃料排放因子,大部分電廠的排放強度將低于基準值,發電行業的配額分配相對寬松,而配額缺口主要來自那些未做燃料實測而按較低額度發放配額的電廠。整體上,全國發電企業配額盈余較大。

同時,考慮當前機構、個人用戶尚無渠道進入碳交易,全國碳市場交易主體為控排企業,持有的配額將主要以履約為目的,在配額整體寬松,且配額免費獲得的情況下,價格必然維持在低位。但是,富余配額可以計入下一年度,由于各方面宣傳碳價上漲預期,企業傾向“儲存”富余配額;客觀上國家也不希望碳配額價格太低,所以各方面原因限制了配額富余的企業在市場上拋售致使價格進一步降低,這就產生了碳價維持一定水平但極度缺乏流動性,即“有價無市”的結果。

(二)冷靜評估碳市場的當前作用

盡管碳市場熱度仍在繼續,但市場流動性的喪失將極大削弱其效果和公信力。雖然碳市場的目的不是交易,但一定的流動性是碳市場促進限排減排的基礎之一。因為只有具有一定的流動性,才能反映出碳排放的真實成本信號;只有具有一定的流動性,才能通過碳資產的有效便捷變現,促進減碳價值和排碳成本的傳導,促進能源和產業結構的轉型。

具體來說,一是流動性不足將影響企業開展碳減排項目,特別對于CCER資產開發與交易造成不利影響,如果全年碳市場換手率低于允許的CCER抵消折扣,意味著CCER不能全部進入碳市場,其價格將受到嚴重抑制,而CCER市場是更多主體參與碳市場的入口,進而將影響相關行業的發展。二是流動性差將影響碳資產在金融市場的估值,碳資產將不能視作優良的有價資產,喪失了抵押、跨周期融資等功能,從而從更廣范圍內影響碳金融的發展。三是碳市場向電力市場等能源市場傳遞價格信號的作用削弱,碳市場沒有流動性將難以向電力市場傳遞煤電的排放成本,無法促進整體電價水平根據碳價發生變化,也無法傳導新能源等綠電的綠色價值進而產生電力市場溢價,碳市場促進能源電力低碳轉型的作用將嚴重不足。

上述分析來看,全國碳市場當前表現不如人意,但我們仍熱切期盼其快點進入正軌,真正發揮限碳降碳的機制作用,提出以下幾點看法:

(一)辯證看待碳市場的階段性發展規律

客觀來看經濟發展和減碳是魚與熊掌不可兼得,碳達峰之前是我國經濟發展的重要窗口期,當前國家通過不斷降低能源電力成本為企業減負的大環境下,預計向企業側疏導碳價的空間也有限,決定了我國的碳市場只能處于初級階段,在一個較長時間內主要作用仍以市場機制的完善為主。但為了對國際、國內展示減碳決心,保持在碳中和外交中的話語權,需要通過一些政策安排和調控手段保證碳價不太低,這就必然造成流動性的問題。

我們期盼碳市場逐步發揮其應有的作用,但這需要一定的歷史條件。從本質上來說,碳市場是對碳減排效果偏差的一種修正機制,在減碳技術飛速發展的中國,在國民經濟仍需強勁增長的今天,讓子彈多飛一會似乎更有利。如果隨著時間的推移,我國經濟結構調整和低碳技術進展緩慢,實際排放高于預期,國家必將以強有力的手段祭出碳市場的大旗。基于此認識,迷信碳市場的作用或徹底否定都不是好的心態。

(二)碳市場作用的充分發揮需要建立碳配額管理的工具包

歐洲碳市場取得的主要經驗,是在碳配額方面實行了總量遞減、拍賣機制、市場穩定儲備機制(MSR)三大政策,有效平衡了碳交易市場供給。同樣,我國碳市場要發揮作用,收緊配額供給總量以及提升配額供給成本是保證價格穩定和提升流動性的基礎。一是配額逐年收緊能夠體現碳資產的稀缺性,促進企業采取減碳手段;也能體現企業在減碳成本方面的差異性,從而造成較強的供需關系。二是有償發放配額(如拍賣機制)能夠實現穩定碳價和調整供給作用。企業在競拍配額的時候,實際上在配額的一級市場上對配額進行了定價,通過供需平衡一方面對配額有一個價格發現機制,一方面使配額供給受到限制。在碳交易市場(二級市場)中,拍賣價格作為一個指引價格,促使配額交易價格將圍繞拍賣價格變化,產生了價格的穩定器作用。三是國家儲備機制發揮宏觀調控作用,國家通過在配額過剩時買入配額形成儲備,在配額稀缺時放出配額,從而保障碳交易市場平穩有效運行。

(三)參與主體與交易品種的逐步擴容

碳市場活躍度的提升需要更多的主體和品種,一是允許碳資產公司、金融機構、個人投資者有序進入碳市場,有利于市場資金規模的擴大和市場活躍度的提升,長期流動性得到外來支撐。二是八大行業有序納入,配額總量有望擴容至80-90億噸/年,納入企業將達到7-8千家。控排企業的增多,以及碳約束加強,節能減排意識和碳資產管理意識普遍增強,碳資產將不再僅用于履約,需求差異將指數增加,通過金融創新盤活存量碳資產的需求更加旺盛。三是逐步探索引入期貨、期權、遠期、互換等衍生品,形成更有效的價格發現工具和風險對沖手段。四是CCER資產盡快進入碳市場,但需要合理限定其范圍避免供給過剩,企業履約手段更加完善,碳市場向新能源、綜合能源服務等產業傳導價格的機制更加完善。

版權申明:本內容來自于互聯網,屬第三方匯集推薦平臺。本文的版權歸原作者所有,文章言論不代表鏈門戶的觀點,鏈門戶不承擔任何法律責任。如有侵權請聯系QQ:3341927519進行反饋。