國內鋼材下游行業的各項指標均運行良好:

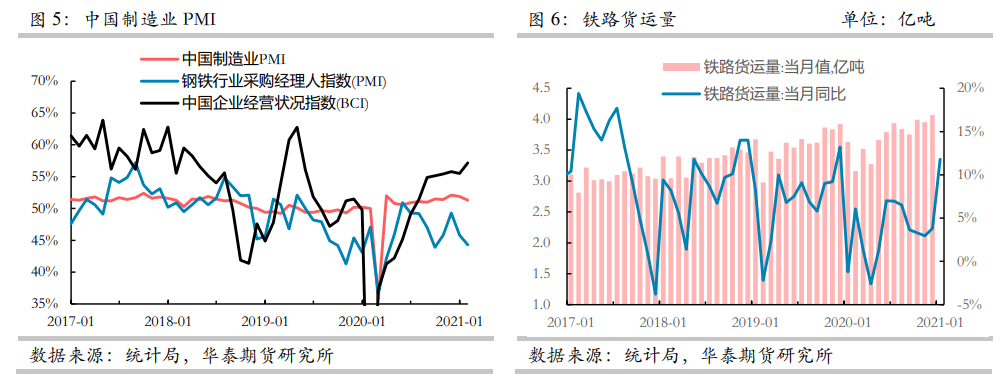

- 1月份,國家鐵路貨運量再創歷史新高,貨物發送量完成3.24億噸,同比增加3410萬噸,增長11.8%;日均裝車17.3萬車,同比增加1.94萬車,增長12.7%。其中,電煤運量增長強勁,完成運量1.2億噸,同比增長23%。反應了經濟活動活躍程度較高。

- 中電聯預測:2021年全社會用電量增長6%-7%。2020年全社會用電量同比增3.1%,其中12月份同比增17.26%;2020年二產用電量累計同比增2.5%,12月同比增18.07%。從用電情況來看,經濟活動,特別是制造業的活動非常活躍。

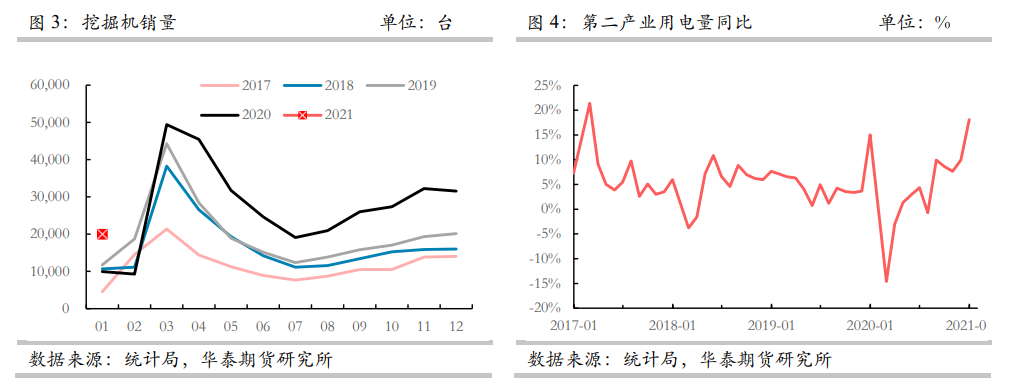

- CME預計2021年1月挖掘銷量約20500臺,同比增長106%。可見工程項目較多。

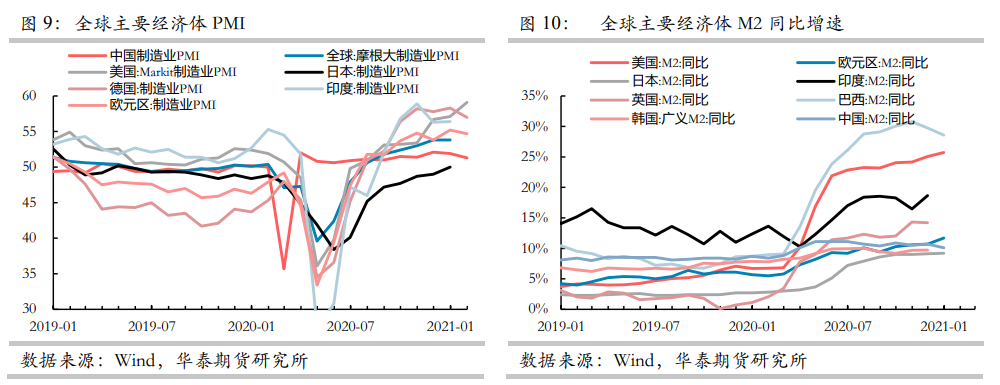

- 1月份中國制造業PMI為51.3,環比略有回落,但仍在榮枯線之上。

- 1月份房地產百強企業全口徑銷售同比增速70.9%,比2019年同期增49.2%;12月份房地產單月新開工面積同比增6.3%,銷售當月同比增11.5%。

- 重卡:2020年我國重卡銷量同比增長38%。2021年1月,我國重卡市場預計銷售各類車型超過18萬輛,同比大幅增長54%。

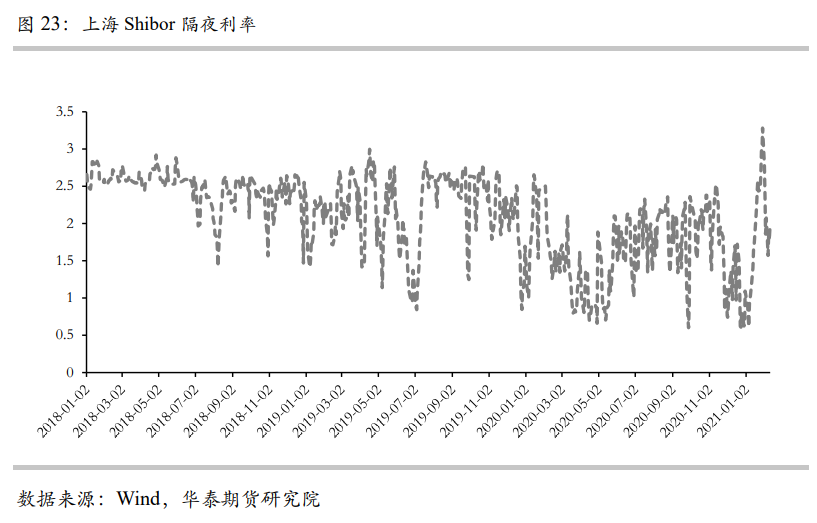

同時,仍有潛在的利空,比如在國內經濟恢復正常后,資金收緊會不會提速。房地產三條紅線政策會不會對房地產開發造成影響,進而拖累鋼材消費。上述問題存在一定的不確定性,但總的來看,政府多次提出在貨幣問題上不會急轉彎,而房地產銷售的快速增長也確保了房地產企業的開工和施工進程。

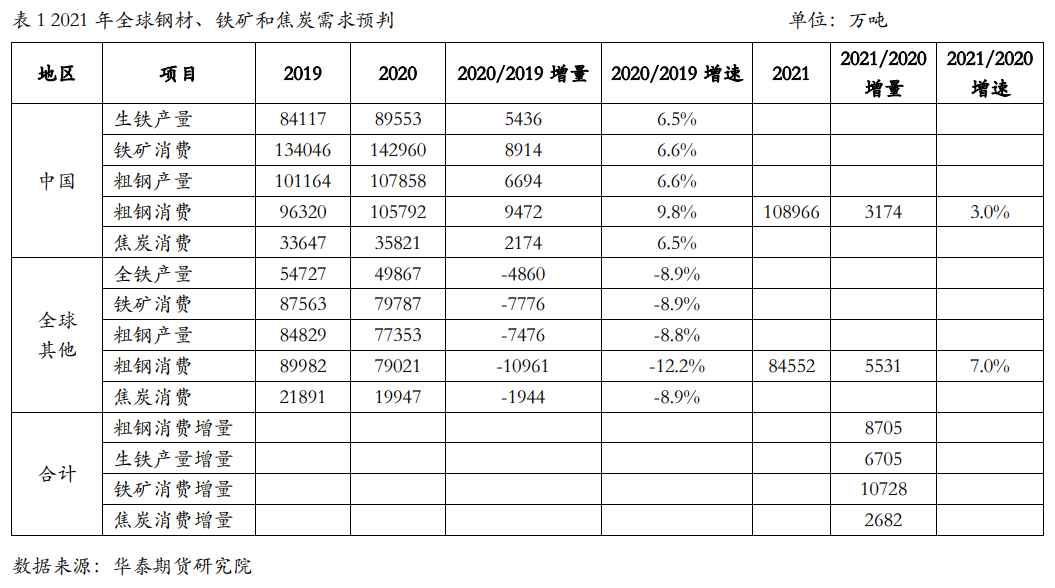

基于以上判斷,以及2020年中國粗鋼消費仍在10%左右的較高水平,保守預計2021年中國粗鋼消費增速在2-4%之間。

同時,還要考慮到2020年由于國內鋼材增速高,價格高,鋼材和鋼坯合計進口量增加了3700萬噸。

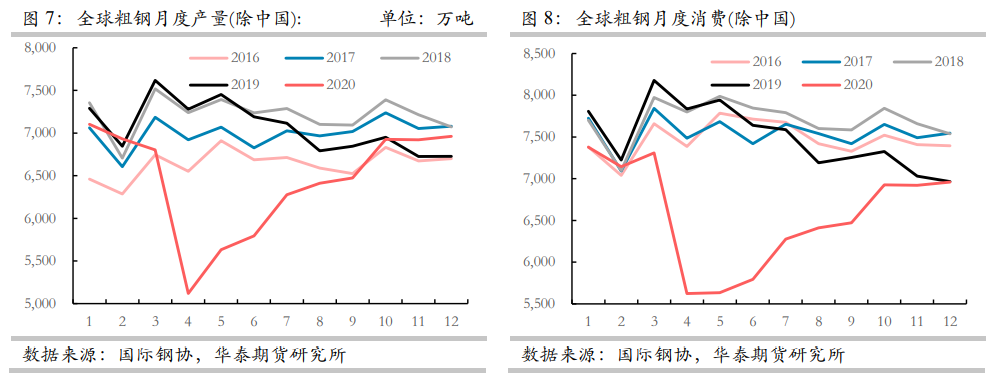

2021年國內風險并不大,而海外粗鋼產銷情況尤為重要。特別是海外經歷了2020年的產銷大幅下滑后,2021年的表現將會在較大幅度上影響全球鋼材、鐵礦和焦炭市場。

目前拿到的最新數據來看,海外粗鋼產銷不斷恢復,其中12月份全球除中國外其他地區粗鋼產量同比增長3.5%,已經連續兩個月保持了同比正增長,且增速繼續提高。同時,全球其他地區粗鋼消費同樣實現了正增長。

2020年海外疫情導致全年粗鋼產量同比減少7476萬噸,同時多往中國出口了3700萬噸粗鋼(鋼材+鋼坯),全鐵(生鐵+直接還原鐵)產量減少了4860萬噸。

2021年如果恢復到2019年水平,則要多生產4860萬噸全鐵,對應多需要7800萬噸鐵礦和1944萬噸焦炭。

所以我們做一個簡單的假設,2021年中國粗鋼消費增3%。同期,全球其他地區粗鋼消費同比增7%,全球其他地區粗鋼消費僅回到2019年94%左右的水平,而11和12月份粗鋼消費已經同比轉正,因此該預測仍算比較保守。則2021年全球粗鋼消費增8705萬噸,考慮到中國廢鋼增量大概在2000萬噸左右,則全球鐵礦需求新增1億噸,焦炭需求新增2682萬噸。

不同機構對2021年鐵礦供給也做了分析,總的來看在5000-8000萬噸左右(可參考華泰期貨鐵礦石年報),這里不再贅述。同樣,焦炭經歷過中國去產能后,新增產能仍然未能完全釋放產能。2020年,中國焦炭進口量同比增加了550萬噸,隨著海外高爐復產,預計中國仍將成為凈出口國,也會影響國內焦炭的供給。

根據上述分析,2021年如果全球鋼鐵生產能力足夠的話,則兩大原料供求關系依然緊張,不排除價格會繼續創新高。而如果鋼鐵產能不足,或者部分地區嚴格限產的情況下,則會出現鋼材供不應求,產業鏈的利潤更多流向鋼鐵企業。

另外,從全球粗鋼產能利用率來看,仍處于偏低水平,往上仍有較大的空間。根據OECD分析,截止到2019年底全球粗鋼產能23.6億噸,2020-2022年期間在建產能5800萬噸,計劃新建產能2000萬噸。所以從目前來看,全球粗鋼產能依然足夠。

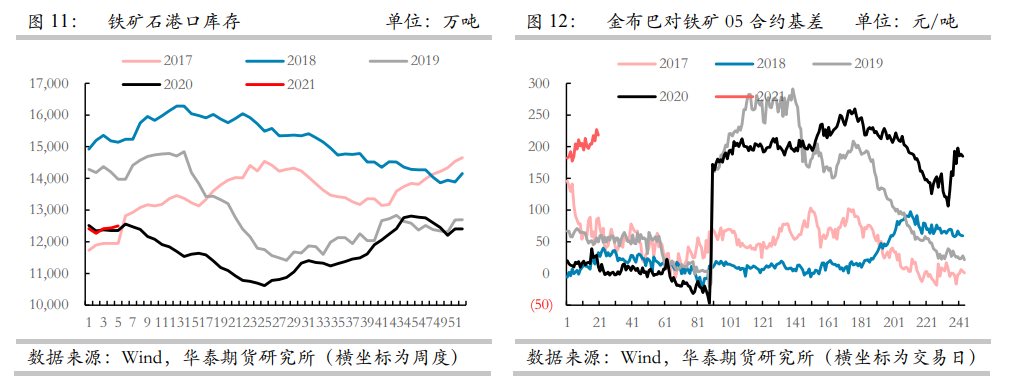

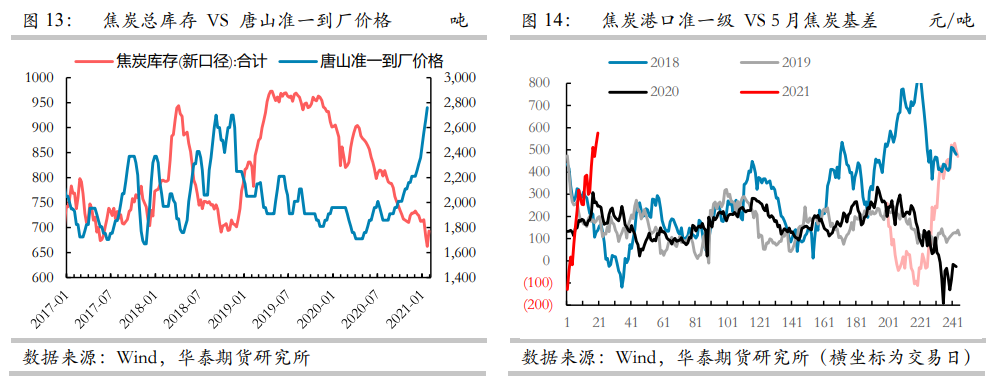

目前來看,原料庫存均處于低位,盤面均處于較高的貼水,現貨堅挺,切大幅讓利的可能性較低。節后隨著鋼鐵企業高爐的復產,原料需求旺盛,更支撐了其價格。

截止到春節前,鐵礦港口庫存1.25億噸,最便宜的交割粉為超特,和05合約的基差仍在120元左右。

焦炭同樣,低庫存、高基差,很難趨勢做空。

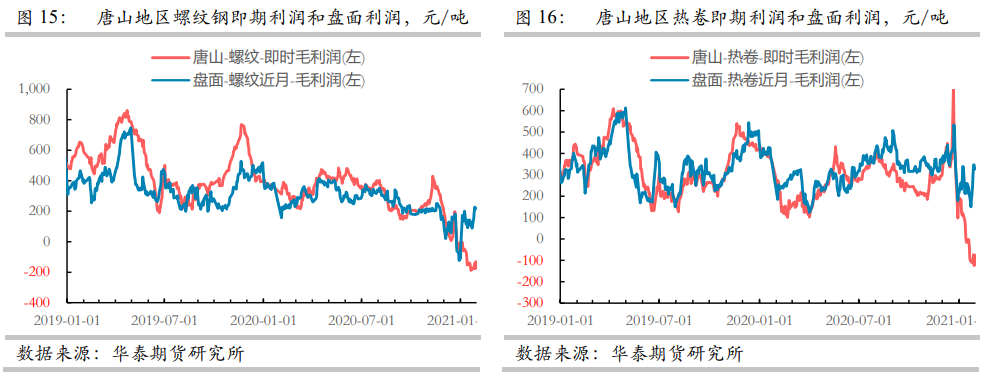

商品價格高低,一方面從歷史價格來看,但更多的要從該商品的利潤以及成本支撐強度來看。目前,測算螺紋鋼和熱卷的即期利潤和實際利潤均處于虧損狀態,在成本不讓利的情況下,價格很難下跌。當然,鋼材的利潤情況也反應了目前所處的淡季以及較高的庫存和較低的投機需求。

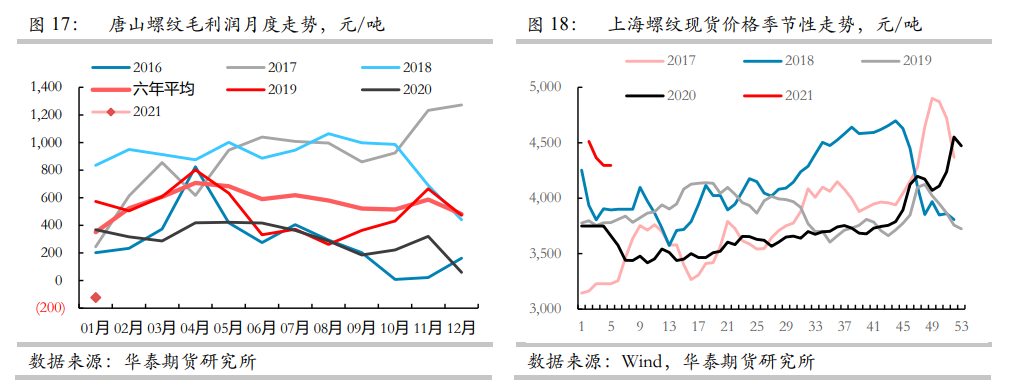

而從月度利潤數據來看,目前唐山地區螺紋鋼利潤已經達到了6年來的最低水平,并且大幅低于往年同期。

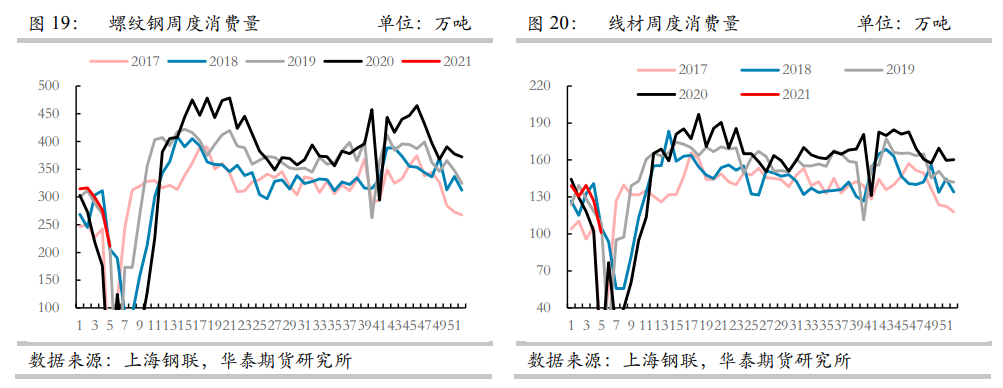

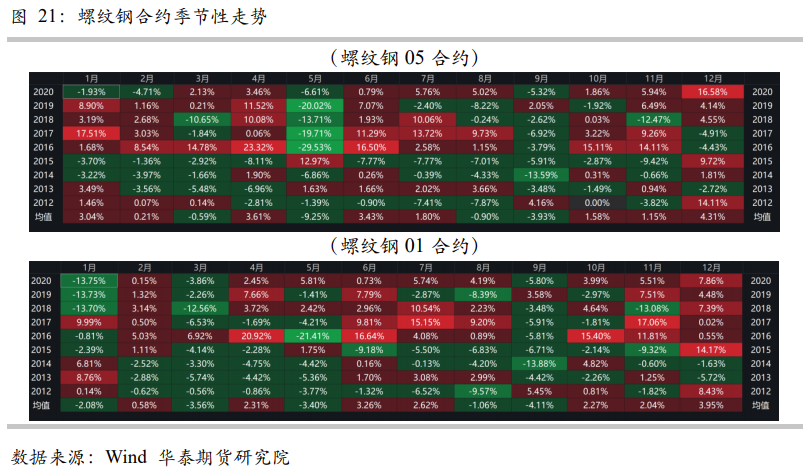

上述主要分析了中長期黑色商品的供求關系,而緊張格局將會由于鋼材需求的好轉而繼續緊張。對于黑色商品來說,節奏同樣重要,一般來說鋼材有明顯的淡旺季,即便是現貨交易也會在淡季買入做投機,在旺季賣出做收益。期貨同樣,一般來說有“淡季不做空,旺季不做多”的說法。鋼材消費淡季主要集中在春節期間和6-8月份雨季、夏收和天氣炎熱引起的消費環比下滑。由于春節是全國性的假期,期間的螺紋鋼消費下滑深度要大大高于6-8月份的淡季。春節前會有冬儲的故事,而春節后的工地復工,對消費又是比較大的考驗。所以一般元宵節前對螺紋鋼消費要求不高,但旺季到來后對螺紋鋼的消費比較高,稍微不及預期就會引起下跌,金九銀十亦然。

以2012-2020年螺紋鋼01/05合約為例,3月份和9月份對應消費旺季時,下跌的概率更大。(1/5月份分別為換合約,價格下跌可以忽略)

除此以外,春節前鋼鐵企業的原料補庫對原料價格有較大的支撐作用。這也從2月份螺紋05/鐵礦05合約的季節性比值也可以看出來,2月份是比值下降概率較高的月份。

總的來說,趨勢用年度平衡表來做,而節奏可以用淡旺季的規律來進行分析。

但影響盤面的因素較多,比如春節前的疫情,影響到節前的螺紋鋼消費,而節后建筑工人復工的速度也會影響節后螺紋鋼消費的爆發。另外,資金層面、中美/中澳關系、海外疫情等等也會對盤面短期造成影響。但在未來鋼材消費判斷不變的情況下,趨勢不變。所以做多是趨勢,做空是節奏,這也符合目前黑色商品back結構。除此以外,長周期的平衡表也并非一成不變的,也要根據經濟恢復狀況、貨幣政策等進行調整。

從分析的角度來說,商品價格高低不止要看絕對價格的高低,更要看所處的基本面情況,比如供需是否緊張、該商品利潤如何等。目前來看,不管是螺紋鋼還是熱卷都處于虧損狀態,因此很難說其價格高估。

從中長周期來看,隨著海外經濟的恢復以及貨幣的寬松,2021年全球鋼材需求會大幅增長,且海外的增速大概率高于國內。按照2020年中國粗鋼消費10%左右的較高水平,同時考慮到目前所看到的各項經濟指標:括挖機銷量、房地產銷售面積、重卡銷量、二產用電量等等,保守預計2021年中國粗鋼消費增速在2-4%之間。而海外經濟在逐漸恢復,11-12月份的粗鋼生產、消費、生鐵產量等均已轉正。疫情導致2020年,海外粗鋼同比減少7476萬噸,同時多往中國出口了3700萬噸粗鋼(鋼材+鋼坯),全鐵(生鐵+直接還原鐵)產量減少了4860萬噸。

假設2021年中國粗鋼消費增3%,同期,全球其他地區粗鋼消費同比增7%,全球其他地區粗鋼消費仍比2019年下降6%,2020年11和12月份海外粗鋼消費已經同比轉正,因此該預測仍算比較保守。則2021年全球粗鋼消費增8705萬噸,考慮到中國廢鋼增量大概在2000萬噸左右,則全球鐵礦需求新增1億噸左右,焦炭需求新增2682萬噸。而供給的增量仍低于需求增量,基于以上判斷,我們認為2021年總體趨勢是做多。

但影響盤面的因素較多,比如春節前的疫情,影響到節前的螺紋鋼消費,而節后建筑工人復工的速度也會影響節后螺紋鋼消費的爆發。另外,資金層面、中美/中澳關系、海外疫情/疫苗進展等等也會對盤面短期造成影響。但在未來鋼材消費判斷不變的情況下,趨勢不變。所以做多是趨勢,做空是節奏,這也符合目前黑色商品合約的back結構。除此以外,中長周期的平衡表也并非一成不變的,也要根據經濟恢復狀況、貨幣政策等進行調整。

策略:逢低做多螺紋、熱卷;根據限產政策變化:階段性做多鐵礦、焦炭

風險:節后復工偏晚,貨幣過度收緊,海外疫情惡化。

來源:“陸家嘴大宗商品論壇”