原標題:致命一問:中行原油寶開的是虛擬交易盤!穿倉人究竟是把錢虧給了美國空頭還是中國銀行?

中行原油寶事件仍在發酵,昨日有維權者發出致命一問:假如,中行沒有在海外做交易,那就是和投資者在對賭,虧的錢給了誰?

實際情況已有人推演:

中行原油寶相當于是在國內開了個掛鉤WTI美國原油期貨的虛擬交易盤,成功地將將在美國針對專業投資機構的大宗商品(1手合約1000桶原油),切割成適合業余散戶韭菜的小宗商品(1手合約1桶原油),在國內中行作為原油寶做市商撮合多頭和空頭進行交易。

在此過程中再將形成的凈多頭或者空頭,中行和客戶在境內做對賭倉位,然后再去美國芝加哥期貨交易所做反手交易進行風險對沖,原油寶是在美盤用期貨對沖了虛擬盤風險敞口的產品。

4月20日當中行原油寶要求國內所有多頭一刀切全部按照負37.63美元結算時,中行自己在芝加哥交易所以負37.63美元成交了多少呢?

原油寶穿倉客戶賠掉的錢到底是賠給了誰,有多少賠給了國內空頭,有多少賠給了美國空頭,又或許有多少賠給了中國銀行這個做市商?

這篇文章,我們就來說這個事。以下內容來自證券市場紅周刊,作者胡東輝。轉載請注明來源

原始事件回顧:“原油寶”事件刷屏!巨虧背后:原油寶或存“七宗罪”!(期樂會)

1

掛鉤不等于直接買期貨

事件發生后,很多買進原油寶的個人投資者維權。網上相關文章林林總總,似乎分析得各有道理,但都沒有抓到問題的要害。要害問題是,個人投資者買中行原油寶并不等于買原油期貨。

原油寶是一款理財產品,只是與原油期貨“掛鉤”,中行是不是買了對標的原油期貨合約,買了多少,買原油寶的個人投資者都是無法控制的,甚至可以說是一無所知的,因此讓他們承擔無限清償責任,在權利與義務上是不對等的。

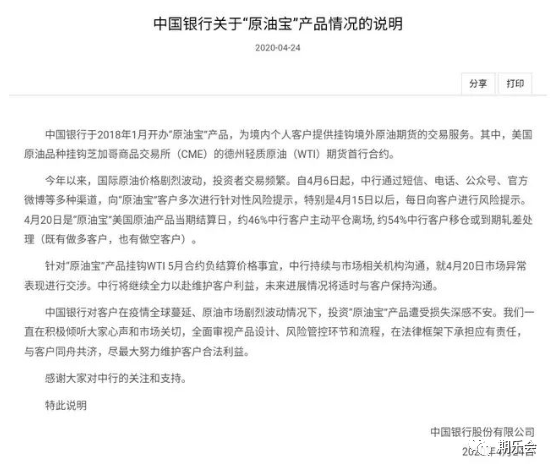

4月22日晚間,中行發布關于原油寶業務情況的說明稱,原油寶產品掛鉤境外原油期貨,類似期貨交易的操作,按照協議約定,合約到期時會在合約到期處理日,依照客戶事先指定的方式,進行移倉或到期軋差處理。

中行為什么說是類似期貨交易,而不說就是期貨交易?因為兩者雖然很像,但不是一回事。差別就在于中行把原油寶設計成了一款理財產品,投資者并沒有直接買賣原油期貨,而是全款購買理財產品,因此不存在期貨交易中的保證金概念。

中行只是把這款理財產品與原油期貨掛鉤,并不需要百分之百地全部投入原油期貨交易。

2

中行開的是虛擬交易盤

有人以投資者在期貨公司開戶進行期貨交易來類比原油寶,這是胡扯,這兩者之間完全沒有可比性。投資者在期貨公司開戶有獨立的賬戶,是自己直接在期貨市場中進行交易,既可以做多,也可以做空,盈虧實時顯示在自己的賬戶中。

買原油寶是在中行開戶,投資者并不能直接到紐交所或芝加哥商品交易所去買賣原油期貨,所謂的買多和賣空,都是相對于中行而言的,中行是對投資者開了一個買賣虛擬盤,真實的盈虧取決于中行原油寶大賬戶的具體操作。

投資者在中行原油寶中是完全被動的,甚至是無能為力的。當看到原油期貨跌到-37.63美元時,投資者能選擇買進嗎?不能!即便是中行本身,也沒有選擇在這個時候買進。

中行甚至在當天晚間關閉了投資者對中行發出交易指令的通道,投資者什么也做不了。

投資者個人賬戶中顯示的盈虧變化,是根據中行給出的報價,與對標的原油期貨并不完全一致。但這一次中行選擇了-37.63美元作為結算價,具有人為因素。

3

中行沒有按-37.63美元平倉

有人說,-37.63美元這個價格是中行砸出來的,這也是胡扯。事實是,當-37.63美元這個價格出現時,中行完全蒙掉了,第一反應是懷疑交易系統是不是出故障了,懷疑這個價格的真實性。

中行原油寶并沒有在-37.63美元的價格上平倉,并且第二天也沒有結算,而是暫停了一天的交易。(期樂會官方微信公眾平臺ID:qlhclub)如果中行是在-37.63美元的價位上平倉的,就不會懷疑這個價格的真實性。

我們來看看中行對此是怎么解釋的。中行于2018年1月開辦“原油寶”產品,為境內個人客戶提供掛鉤境外原油期貨的交易服務,客戶自主進行交易決策。其中,美國原油品種掛鉤CME的WTI原油期貨首行合約。

個人客戶辦理“原油寶”需提交100%保證金,不允許杠桿交易。關于結算價,是參考期貨交易所公布的相應期貨合約當日結算價。為什么是“參考”,而不是錨定期貨交易所公布的結算價?說明中行有自主選擇權。

當-37.63美元這個價格出現時,中行對這個價格是懷疑的。中行在說明中稱,為排除當日結算價為負值是由于交易所系統故障等非正常原因造成錯價的情況,中行積極與芝加哥商品交易所及市場參與者聯系求證,因此暫停掛鉤美油合約的原油寶產品交易一天,未影響客戶權益。

這也就是說,中行花了一天時間來求證-37.63美元這個價格的真實性,這天并沒有進行結算。這說明中行可以不按這個價格進行結算。

4

為何跟客戶以-37.63美元結算?

時隔一天后,中行確認這個價格是真實的,并決定按這個價格進行結算,這時就不能說“未影響客戶權益”了。這里需要特別指出的是,中行并沒有在期貨市場按-37.63美元這個價格進行平倉。

期貨交易市場瞬息萬變,事實上第二天WTI原油5月合約就反彈到正價格了,當天報收于2.5美元/桶。WTI原油5月合約的到期交割結算價是10.01美元/桶。

顯而易見,沒有平倉的中行已經挽回了很大一部分損失,因為它第二天暫停了交易,所以也不可能平倉在低位,造成的實際損失沒有那么大。

這本該是原油寶投資者要慶幸的,但為何中行還要跟原油寶投資者按-37.63美元的價格來結算呢?中行這是安的什么心?難不成它還要借此大賺一筆?如果是這樣,中行就是借著這個機會在謀取不當利益,原油寶投資者真的是被狠狠割了一波韭菜。

5

中行必須把交易明細全部公開

據了解,按-37.63美元結算的WTI原油5月合約高達77076手,每手原油期貨合約是1000桶,這個損失是多少?那么中行原油寶究竟持有多少WTI原油5月合約的多頭倉位?具體都是在什么價位上平倉的?這個目前是很不透明的。

由此也可見買中行原油寶與買原油期貨的區別有多大,如果投資者是直接買賣原油期貨,那么賬面上的實際損失是清清楚楚直接顯示的,但買原油寶就不一樣了,究竟是怎么虧的是不清不楚的,全由中行說了算,投資者一頭霧水。

中行要說了算也行,那必須把所有交易明細向投資者全部公開,用交易數據來說話,不能明明沒有按-37.63美元的價格平倉,卻跟投資者按這個價格來結算,人為造成投資者的巨額損失。

如果是這樣,這就不是轉嫁損失的問題,而是在欺騙投資者了。公開透明是化解投資者心頭疑慮的唯一辦法,不能讓投資者虧得不明不白。

6

賺翻了的空頭在哪里?

我們在說投資者虧損的時候,千萬別忘了,期貨交易是零和博弈,多頭之所虧,正是空頭之所盈。那么賺翻了的空頭在哪里呢?怎么沒聽說空頭大賺的故事呢?抑或買中行原油寶的投資者全部都是押注的多頭倉位?

中行很有必要把空頭的賬本也公開曬一曬,至少證明自己是真的按照客戶的指令在境外期貨市場實際操作了,是真為空頭賺錢了。

最后還要再說幾句并非題外的話。現在人們總算看清楚了,說什么-37.63美元這個價格是因為包含了原油的運輸儲存成本,這都是瞎扯淡的,因為這本質上就是一個投機交易,跟原油現貨只有名義上的關系。

多頭按-37.63美元的價格跟空頭結算,就是認賠平倉了。空頭賺了這個錢就走人了,根本無需去交割什么原油現貨。

提示:以上文章只代表作者個人觀點,不代表平臺立場。

后記·以下內容來自雪球用戶

球友@Ricky:看了坊間中行原油寶事件的很多分析,尤其是證券紅周刊這篇文章,感觸很深,很難想象在世間會有如此強大的割韭菜神器....

中行原油寶相當于是在國內開了個掛鉤WTI美國原油期貨的虛擬交易盤,成功地將將在美國針對專業投資機構的大宗商品(1手合約1000桶原油),切割成適合業余散戶韭菜的小宗商品(1手合約1桶原油),在國內中行作為原油寶做市商撮合多頭和空頭進行交易。

在此過程中再將形成的凈多頭或者空頭,中行和客戶在境內做對賭倉位,然后再去美國芝加哥期貨交易所做反手交易進行風險對沖,原油寶是在美盤用期貨對沖了虛擬盤風險敞口的產品。

這個產品,中行不僅賺到了以“買賣價差”名義收取地變相傭金,還很可能在跨境對沖交易的過程中賺了說不清的做市利潤。

4月20日當中行原油寶要求國內所有多頭一刀切全部按照負37.63美元結算時,中行自己在芝加哥交易所以負37.63美元成交了多少呢?

這關系到原油寶穿倉客戶賠掉的錢到底是賠給了誰,有多少賠給了國內空頭,有多少賠給了美國空頭,又有多少賠給了中國銀行?

接下來嘗試從虛擬交易盤做市商的角度切入對此進行更通俗易懂的梳理(必須聲明,由于中行披露數據不足,以上大量場景采用了假設,但不影響理解):

國際原油在3月出現歷史罕見暴跌后,國內很多人想抄底原油把握賺錢機會,中行原油寶大受抄底群眾歡迎,假設該產品的多頭在原油20美元時做多200萬桶,同時仍有看空的空頭在20美元做空50萬桶

從而形成了150萬桶的凈多頭倉位,這時候中行作為做市商需要維持多空平衡,就得在20美元價位和凈多頭對賭,做空150萬桶原油,但做市商不會想去承擔150萬桶原油空頭倉位風險的,不然萬一原油暴漲會虧慘,所以中行就會到境外芝加哥期貨交易所去做多150萬桶原油。

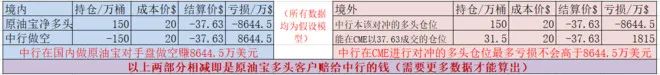

如下圖所示,因為國內原油做多情緒高漲,做市商中行成了國內原油寶產品最大的空頭,作為原油寶凈多頭的對手盤會持有150萬桶原油空頭倉位,同時中行會在境外做多150萬桶原油做對沖。

4月20日,中行原油寶美國原油期貨5月合約的最后結算日(也是美國原油期貨5月合約交割日倒數第二天),交易截止時間為北京時間22:00,原油寶收報11美元(即美國原油期貨5月合約在22:00的價格)

很多不明真相的原油寶投資者會誤認為11美元就是原油寶當天結算價格(不少投資者在事情爆發后仍然死認11美元),但是按照原油寶此前合同規定,結算價格并不是美國原油期貨22:00的價格,而是第二天凌晨2:28-2:30這三分鐘美油期貨成交均價才為結算價。

就在很多原油寶投資者在國內入睡以后,美國原油期貨5月合約開始暴跌,從11跌到5跌到2到0.1...然后破天荒地在2點08分以后跌到了負數,更讓多頭絕望的是在2點28-30這三分鐘的結算定價時間段,價格繼續閃崩,最低跌至負40美元,并最終定出了負37.63美元的原油寶5月合約最終結算價!

這就意味著,20美元做多原油的人,被穿倉了,虧光本金的同時還倒欠錢,最終每桶將虧損20+37.63美元

原油寶多頭持有200萬桶原油,在虧光4000萬美金本金的同時,倒欠37.63*200=7500萬美元,原油寶多頭本金+倒欠合計虧損1.15億美元,原油期貨是零和博弈,那么原油寶多頭虧損的1.15億美元被誰賺走了呢?

一部分是被在國內做空50萬桶原油的原油寶空頭賺走,合計1000+37.63*50=2881.5萬美元,扣掉這部分后,還剩8644.5萬美元又被誰賺了呢?

如果整個傳導機制正常的話,首先這8644.5萬美元應該是被因為做市商原因而做空150萬桶原油寶的中行賺走了,但是由于中行在海外做了對應了150萬多頭倉位,在海外又虧掉了這8644.5萬美元,所以只要是中行在海外做了完全對沖的交易,這8644.5萬是間接通過中行被華爾街空頭給賺走了。

以上屬于正常情況下,但是,如果去查美國原油期貨5月合約在4月21日凌晨2:00-2:30的成交細節,會發現很奇怪的現象,就是該合約在這個期間被瞬間打到負數的成交量非常小,尤其是決定結算價格的2:28-2:30這三分鐘,成交量只有316手合約,按照美國原油期貨1手=1000桶算,合計也就31.6萬桶。

而且只有這三分鐘的成交價是在負37.63美元左右,在這之前以及之后,(期樂會官方微信公眾平臺ID:qlhclub)都沒有再低于負37.63美元的成交價,就是整個美國原油期貨5月合約,能以37.63美元的價格平倉的量也只有31.6萬桶。

那么現在問題來了,如前面分析,中行在國內讓所有原油寶多頭按照負37.63美元的價格進行結算平倉,其中由于凈多頭倉位是150萬桶,所以中行因做市而拿在手里的150萬桶空頭倉位賺了8600萬美元

原本中行在境外建了150萬桶多頭倉位,如果都按照37.63美元的價格正好把這8600萬美元給對沖虧掉,但是但是但是,現在從交易所的數據來看,能在CME以負37.63美元成功平倉的只有31.6萬桶(CME總裁在事后的發言中也表示其實當天在負數成交的合約僅占到10%)!

這也就意味著中行最多只能以負37.63美元的價格在交易所平掉31.6萬桶(這還只是假設這個時段的成交都是中行的),剩下的150-31.6=118.4萬桶的平倉價都是高于負37.63美元。

換言之,國內原油寶多頭倉位虧掉的1.15億美元中,有2881.5億美元虧給了國內原油寶空頭,剩下的8644.5萬美元除賠了一部分給境外的華爾街空頭,還賠了一部分給中國銀行!

也就是說,按照負37.63美元進行結算,原油寶多頭輸掉本金+倒欠中行的錢,除了賠給了大洋彼岸的華爾街空頭們,也有可能賠給了作為原油寶做市商的中國銀行,至于是否真的或者有多少是賠給了中國銀行,取決于:

1、中國銀行在境外芝加哥交易所到底開了多少美國原油期貨5月合約?

2、中國銀行美國原油期貨5月合約的平倉均價和負37.63美元相比到底差多少?

但是根據目前中國銀行的相關公告和數據披露,無法明確中國銀行在原油寶負油價導致客戶巨虧的做市交易中是否賺到客戶價差或者賺到多少價差,截至目前中國銀行最詳細的披露是這樣的:

從最善良的角度來說,或許中行原油寶的做市交易員主觀上并不想在本次慘絕人寰的穿倉事件中賺到任何做市利潤,只是按照原油寶合同規定,根據原油寶產品規定

4月20日22:00收盤的原油寶,其結算價就是得根據CME原油期貨5月合約在次日凌晨2:28-2:30成交均價算出的結算價,而這個價格就是負37.63美元,這是按照白紙黑字一刀切的,對有原油寶所有的投資者都是事前約定好的;

但是中行自己在美國CME對沖倉位的平倉價和平倉量,那是根據市場的成交情況具體而定的,或許有些平在了負37.63,或許有些平在了負20,負5,負1,又或者有些倉位熬過了那幾十分鐘的負數閃崩以正數成交了,實際情況如何,目前原油寶投資者和公眾對這些都一無所知。

但即使退一萬步,中國銀行大發慈悲想對虧錢客戶賠錢,又該如何賠呢?如果重新定結算價,該怎么定呢?空頭又會同意嗎?

最后,還是忍不住想擴大下打擊范圍,有不少人在本次原油價格跌至負數的慘案中掛同樣有紙原油產品的工行和建行,認為這兩家銀行提前幾天進行了移倉操作,讓他們的產品持有人規避了賠本金還倒欠錢的慘劇

但是,不管是工行和建行,其紙原油產品的運行本質和中行是一樣的,也是掛鉤美國原油期貨的虛擬交易盤,也都是在境內撮合了多頭和空頭后,將多出來的凈倉位再扔到美國原油期貨市場對沖掉風險,而自己作為做市商則穩賺“傭金”甚至做市利潤。

對了,有人非得把這個切割了的大宗商品賭具說成是銀行理財產品,理論上也沒錯,只是有一點必須清楚,這些銀行紙原油,每個月都要以“買賣價差”的名義收取1%的變現傭金,如果你把他當作一款理財產品,相當于買了一款風險自負但是年化管理費12%的理財產品,還有可能虧掉本金倒欠銀行錢喲,親。

最后最后,打開了某銀行APP,不知道這些賬戶能源賬戶貴金屬,背后的產品設計又都是怎么樣的?有可能會倒欠銀行錢嗎...韭菜如我,只敢炒股!

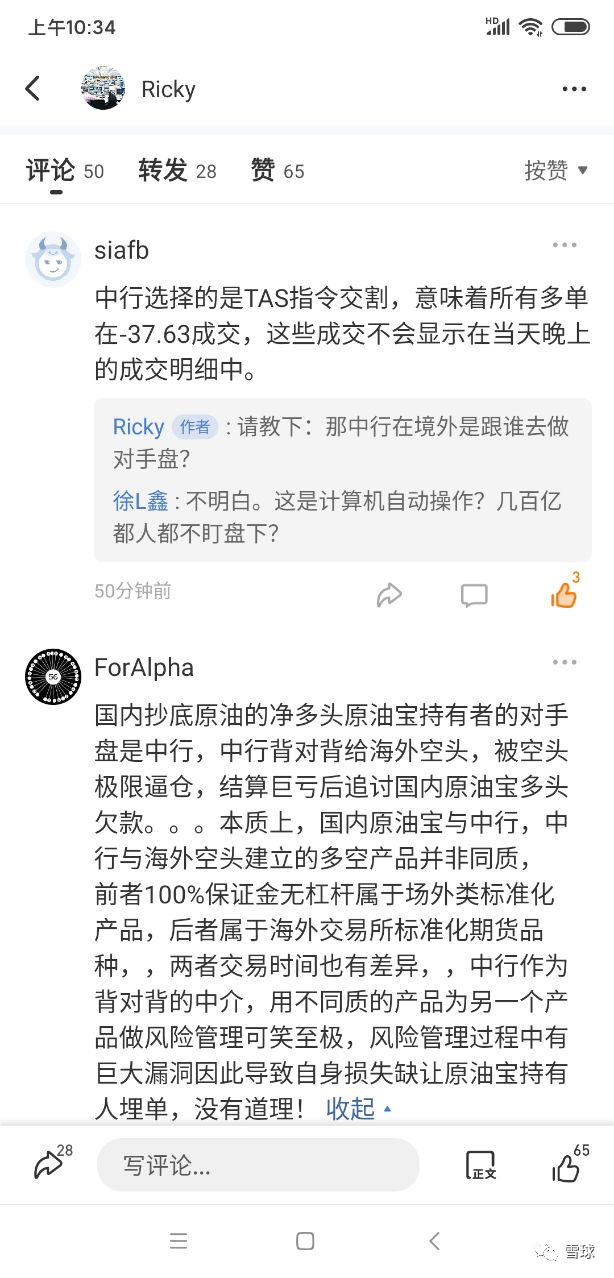

也有用戶對熱議的以上內容提出新的質疑:中行選擇的是TAS指令交割,意味著所有多單在-37.63成交,這些成交不會顯示在當天晚上的成交明細中。

那么,中行為什么在境外選擇的TAS指令交割?在境外的交易對手是誰?....設計涉及到跨境大宗商品如此復雜又如此高風險的理財產品出售給小白用戶,在出現當前這種極端事件后,中行僅寥寥發了兩三個摸棱兩可的公告,如何讓不明真相的原油寶投資者、中行客戶以及公眾安心呢?

文章來源:證券市場紅周刊,作者胡東輝