(下文整理自互聯網公開資料,如侵權則刪)

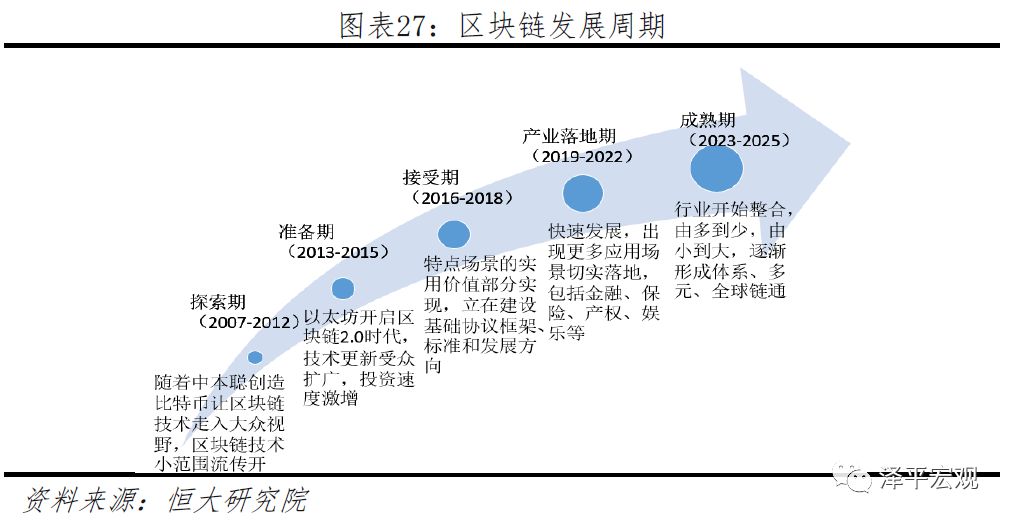

從區塊鏈發展階段分析,大致可分為探索、準備、接受、落地、成熟這五大階段。探索、準備和接受期都處于周期的早期階段,需要大量的資本和人才支持。經過探索、準備前期鋪墊,目前主要為擴大受眾群體和場景,協力制定基礎框架和標準。隨著關注度持續增加,多次實驗試錯修正后,適合的應用場景加快落地。

(1)行業方面,預計未來3-5年將以金融行業為主,逐漸向其他實體行業輻射,更多切合實際的場景加速落地,行業從“1到N”發展出包括娛樂、商品溯源、征信等。

(2)技術方面,目前聯盟鏈的共識算法、技術性能相較于大型公鏈可以更好地滿足企業對實際商業場景的落地需求,預計未來三年將大規模發展。

(3)政策方面,區塊鏈可以增加執法透明度,探測行業信用情況,加快實體經濟革新,預計未來各國將根據自身情況不同力度地輔以政策支持。

一、產業依舊處于早期,以金融為主逐漸從“1到N”發展

技術發展離不開資本支持,資本投資也可以很好地反映產業發展狀況。目前從全球區塊鏈融資項目方式來看,主要有兩種方式:ICO(Initial Coin Offerings)和風險投資(VC)。ICO與傳統的股票IPO概念類似,都是首次公開發行出售股份來獲得融資,只是把股票標的物改成加密數字貨幣。

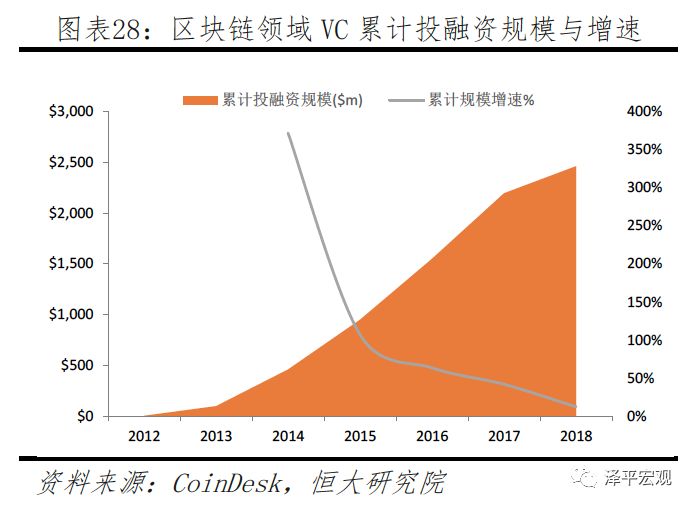

從整體規模來看,區塊鏈項目的VC融資規模增速逐漸變緩。截至2018年3月,VC累計融資約24.63億美金,同比增速降低28.5%。經歷過2013年與2014年的爆發,VC項目開始減緩。

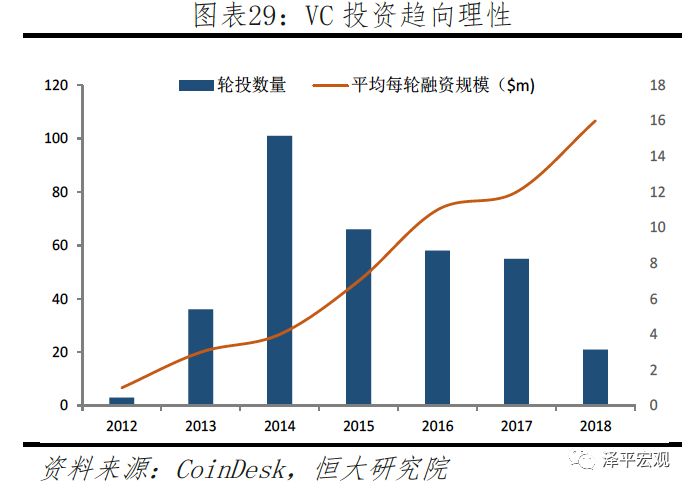

從融資事件的數量來看,VC投資者趨向理性,更重質量投資。早期的投資偏向于數字貨幣,但是經歷了一系列技術危機——例如以太坊上的“The DAO”組織加密貨幣被盜事件,投資者開始將投資目光逐漸從數字貨幣轉移到嵌入實際應用場景的區塊鏈項目。

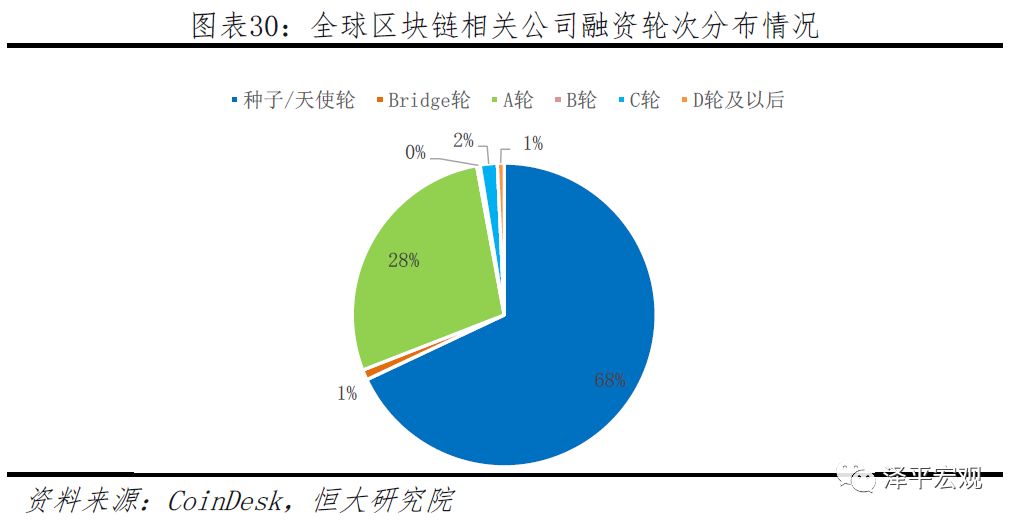

從全球區塊鏈相關公司融資輪次分布情況來看,超95%以上融資事件處于種子輪、天使輪及A輪階段,B輪及以后只占3%,這說明目前產業依舊處于早期階段。而2014年后VC融資輪投數量逐步減少,平均輪投規模逐漸增加,說明產業已經逐漸進入早期階段的尾聲。

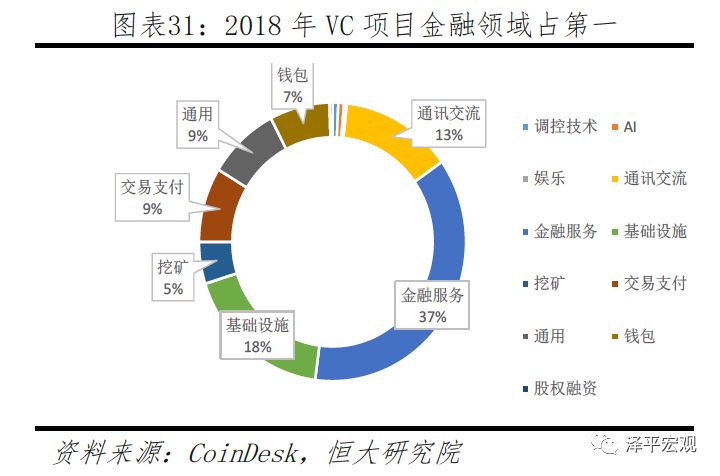

從行業角度來看,2018年VC所投行業排名前三的是金融服務、基礎設施建設和通訊,占比分別為37%、18%和13%。其原因在于區塊鏈可以提高金融機構間數據傳遞效率和價值,從而獲得執行時間、成本上優勢,因此在金融行業應用的潛力巨大。正因如此,更多投資機構愿意投入未來商業模式相對更明晰的金融領域等行業。

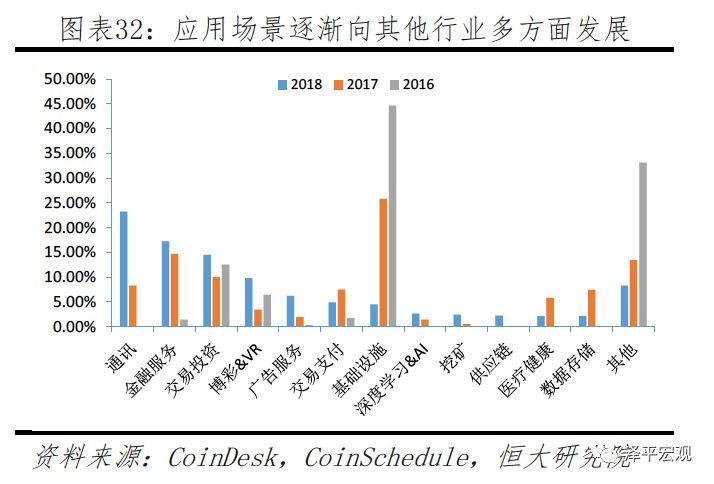

雖然金融行業依舊是發展重點,但其他行業也快速發展,逐漸從“1到N”。據CoinDesk和CoinSchedule投融資數據統計顯示,截止到2018年3月,全球區塊鏈在金融行業投資占比(包括VC和ICO)為17.2%,較2017年上升2.6個百分點,排為第二,通訊行業超越金融行業躍至第一。較明顯增長的還有博彩&VR、交易投資、廣告服務、供應鏈和深度學習等行業。數據說明在金融行業取得經驗后,行業開始考慮與其他應用場景結合的可能性。

二、技術聯盟和企業

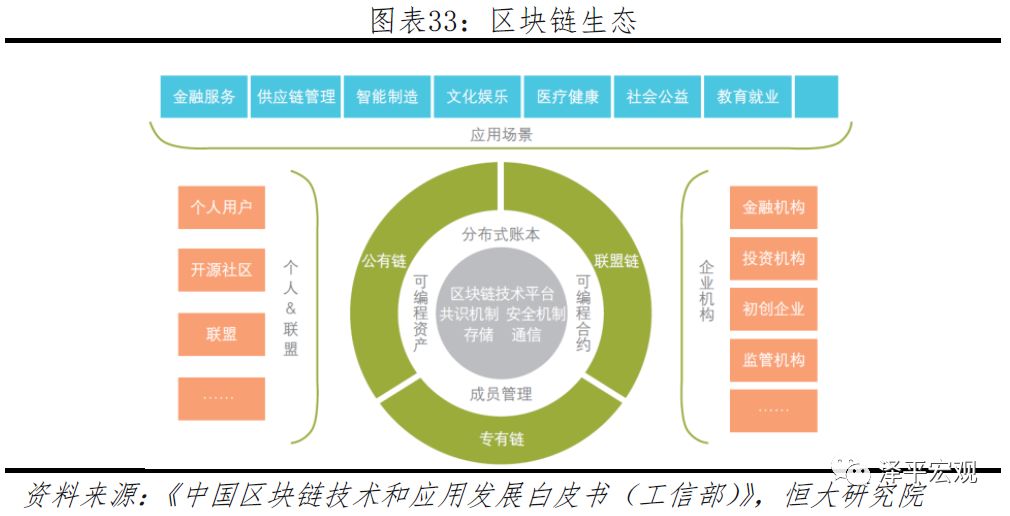

隨著應用場景的需求更復雜,區塊鏈技術也變得越來越復雜。以個人、聯盟和企業為主體而開展的公有鏈、私有鏈和聯盟鏈形式,向各大應用場景輻射。其中聯盟指多機構跨區域跨行業共同協作,企業包括投資企業、科技企業、監管企業等。

對比個人與開源社區,聯盟的迅速發展引人注目,目前大多聯盟以開發聯盟鏈為主要形式。聯盟鏈可以結合公有鏈和私有鏈的優點,根據權限的不同來區分系統內所有節點,由多個中心控制。展開來說,聯盟鏈上,作者不需要展示節點的全部信息,只需要根據合約和權限展示部分可以公開的信息,在低成本、一定私密性、快速交易、良好擴展性的情況下實現部分去中心化和資源共享。

聯盟:目前以科普教育、制定行業標準為主

區塊鏈的發展離不開人才支撐,區塊鏈聯盟主要是給行業機構和不同背景的人員提供了專業領域交流分享的平臺,推進區塊鏈技術長期發展。除了教育科普之外,聯盟更多是為了制定規范行業標準。對于目前監管法規還不規范和全面的區塊鏈行業來說,這更急需和重要。綜合已成立的聯盟,可以發現,當聯盟的觸角越多,涉及的合作者越多,對其底層技術的通用性要求就會越高。超過50%的區塊鏈聯盟都涉及底層規則搭建。

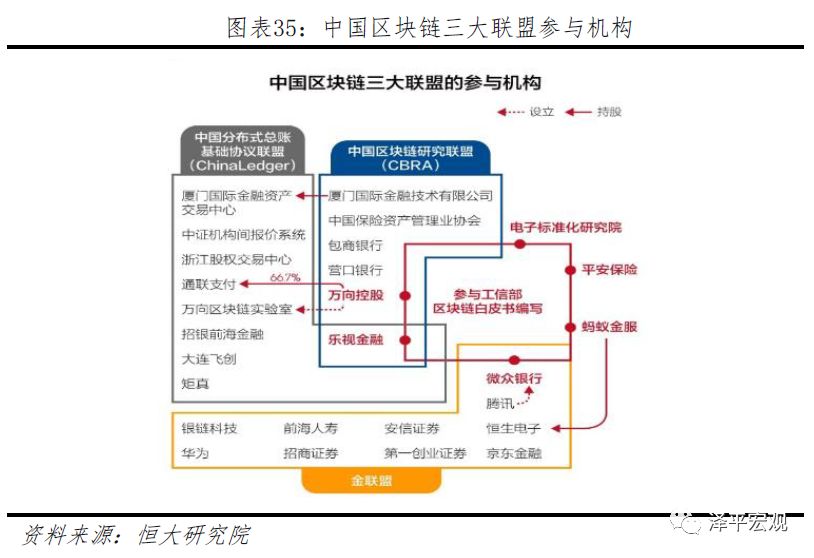

中國聯盟:據中國區塊鏈應用研究中心發布的《中國區塊鏈行業發展報告2018》顯示,2015年至2017年,國際間成立的區塊鏈相關聯盟、論壇近200個,中國方面有ChinaLedger(中國分布式總賬基礎協議聯盟)、金鏈盟、CBRA(中國區塊鏈研究聯盟)等近20個聯盟。

從應用行業角度來看,目前行業場景多數與傳統金融、銀行、互聯網金融結合。從國內三個最為著名的聯盟:ChinaLedger、CBRA、金鏈盟來看,也可以很好的說明這一點。以金鏈盟為例,今年3月,廣州仲裁委基于金鏈盟的“仲裁鏈”出具了業內首個裁決書,標志著區塊鏈在金融放發貸款的司法應用真正落地。

國際聯盟:從國際聯盟來看,以最為著名的R3和Hyperledger(超級賬本)為例,參與成員過半來自全球著名大型銀行和金融機構。但是兩個聯盟主攻方向有所不同,R3主攻區塊鏈在金融領域的應用,Hyperledger側重技術層面的拓展。

R3是為數不多執行多次實驗操作驗證的聯盟之一,目前已測試超過5種不同的區塊鏈技術,實驗對象即是參與成員,來評估分析每次智能合約對金融產品的發行、交易和贖回等過程產生的影響。主要工作為推出為金融領域打造的區塊鏈分布式賬本平臺—Corda,實現跨境支付等方面的應用;實施監督觀察者節點機制(Observer Node Functionality)保證節點工作高效透明,有利監管。

Hyperledger超六成成員為科技公司,以技術為驅動開發應用場景更廣,包含金融、醫療、制造業、物聯網等。目前已經研發了5類分布式賬本平臺,共通特點是創建開源、分布式賬本框架和代碼庫,以支持各個企業商業交易降低實際操作成本。包括SWTOOTH(以PoET為共識算法的模塊化平臺)、IROHA(簡單基礎架構平臺)、FABRIC(模塊化架構,允許即插即用)、BURROW(支持許可的智能合約機)、INDY(創建和使用獨立數字身份的工具、代碼庫和可以重用的組件)。

企業:以科技公司與金融機構為主

積極布局的企業來自世界各大銀行、資管公司、咨詢公司、IT公司、投資公司等,包括富國銀行、花旗銀行、埃森哲、IBM、野村證券等。這些企業希望通過區塊鏈技術解決相關應用場景面臨的痛點。

國際方面,以IBM為例,早在2014年開始布局研發Open Blockchain框架,也是Hyperledger早期代碼源。目前,IBM在食品安全全流程追溯和供應鏈物流管理都有應用平臺落地。

國內方面,以BAT為代表企業:阿里巴巴涉及商品溯源、公益、金融等場景;騰訊涉及游戲、供應鏈金融、電子存證、BaaS等;百度涉及支付、資產證券化、BaaS、信貸等。盡管行業側重略有不同,但是BAT都對金融領域有區塊鏈布局,加快區塊鏈金融行業應用場景落地可能性。

三、政策與態度

總體而言,各國對區塊鏈技術高度重視,一方面保持鼓勵支持、積極探索的態度;另一方面加快制定規范準則,作為有效監管依據。

中國:我國對區塊鏈技術保持學習發展態度。國家層面,2016年12月,《中國區塊鏈技術和應用發展白皮書》發布,同時國務院在《“十三五”國家信息化規劃》中提及,加強大數據、人工智能、區塊鏈等新技術基礎研發和前沿布局;2017年5月份,工信部發布了我國首個區塊鏈標準《區塊鏈參考架構》,包括數據層、網絡層、共識層、應用層和激勵層。地方政府也響應號召,包括北京、貴州、廣州、浙江、香港等十八個地區逐步出臺了區塊鏈政策,在人才教育、金融支持、辦公場地等給予大力扶持。以廣州為例,2017年12月,廣州出臺第一部關于區塊鏈產業的政府扶植政策《廣州市黃埔區廣州開發區促進區塊鏈產業發展辦法》,整個政策共10條,核心條款包括7個方面,涵蓋成長獎勵、平臺獎勵、應用獎勵、技術獎勵、金融支持等,預計每年將增加2億元左右的財政投入。

美國:美國除了擁有最多區塊鏈項目,總的來說,美國關于區塊鏈的監管主要體現在貨幣監管、投資活動等方面。貨幣監管方面:美國監管機構將比特幣界定為“可轉化虛擬貨幣”,受《銀行安全法》監管;同時,對于比特幣可能涉及的洗錢問題則由美國金融犯罪執法網絡(the Financial Crimes Enforcement Network)執法監督。在投資活動方面:比特幣中的“挖礦”合同則屬于投資合同,屬于美國證券交易委員會(Securities and Exchange Commission)的監管范疇。另外,美國各個州對于貨幣服務的法律解釋差異較大,因此各州具有不同的監管態度。

韓國:韓國對區塊鏈目前持鼓勵的態度,多方位嘗試探索。2016年2月,韓國央行在報告中提出鼓勵探索區塊鏈技術。2016年2月,韓國央行在報告中提出鼓勵探索區塊鏈技術。同月,政府支持韓國唯一的證券交易所Korea Exchange(KRX)開發基于區塊鏈技術的交易平臺。

日本:日本是全球態度最為積極的國家之一,在多行業推行區塊鏈場景結合。2017年4月1日,日本實施了《支付服務法案》,正式承認比特幣是一種合法的支付方式,對數字資產交易所提出了明確的監管要求。2017年6月,日本政府準備開啟所有地區房地產區塊鏈項目,將城鎮、農田和森林地區所有房地產登記到一個單一區塊鏈賬本,除此之外還包括附帶的詳細信息和房地產出售價格。日本金融服務管理局(FSA )正在開發一種由區塊鏈推動的平臺,將使日本客戶能夠在多家銀行和金融機構之間即時共享個人信息。